THORChain借贷-揭示Terra LUNA的隐影

引言

深入探究Thorchain 8月22日推出的新型借贷模块,我们发现了Terra LUNA的影子,和LUNA的相似性主要体现在用户存入的抵押物被兑换成RUNE,实际是RUNE-抵押物的汇率涨跌决定RUNE的通胀通缩,即RUNE通过通胀通缩吸收了RUNE-抵押物汇率的波动性,就像LUNA吸收了UST的波动性,不过两者的表现形式(RUNE参与借贷,在贷款开仓和关仓时进行销毁和铸造,LUNA通过参与稳定币锚定,在UST脱锚时通过套利者进行销毁和铸造))和背后的风险体量(LUNA无上限铸造,RUNE有通胀通缩上限且合成资产的抵押物只有50%是RUNE)不同。并且,借贷协议做了严格的风险控制和风险隔离措施,因此总体风险相对较小,不会产生类似Terra LUNA的系统性风险,即使发生负面螺旋也不会对Thorchain的其他功能产生影响。

一. 理解Thorchain借贷机制

Thorchain借贷特点在于,无利息无清算风险无时间限制(初始期,最短贷款期限为30天),对用户来说,本质是在空USD,多BTC/ETH的抵押资产;对协议来说本质是在空BTC/ETH,多USD。债务是以TOR(Thornchain的 USD 等价物)计价的,因此用户类似于金本位期权购买BTC的OTM call,协议/RUNE的持有者是对手方。

开启新贷款会对$RUNE资产产生通缩效应,而关闭贷款会对$RUNE资产产生通胀效应。 BTC抵押品会先兑换为RUNE,然后销毁,最后再铸造RUNE兑换所需的资产。在这个过程中,抵押品价值-债务的差值部分除去手续费外,即对应RUNE的净销毁价值.

如果抵押物在还款时上涨,那么RUNE价格不变时,需要铸造更多的RUNE以兑换所需资产,这会导致通胀;如果RUNE的价格上涨,那就不需要mint那么多RUNE是理想的局面,如果RUNE价格下跌,那通胀会更加严重。如果抵押物在还款时下跌,RUNE价格不变,用户可能选择不还款(不产生铸造)。

如果在贷款开启和关闭时,RUNE相对于$BTC的价值保持不变,那么$RUNE不会产生净通胀效应(销毁的数量与铸造的数量减去交换费用相同)。然而,如果抵押资产相对于RUNE的价值在贷款开启和关闭之间增加,那么$RUNE供应将产生净通胀。

为了解决通胀问题,借贷控制措施已经就位-如果铸造导致总供应超过500万RUNE,还有一个断路器设计。在这种情况下,储备将介入赎回贷款(而不是进一步的铸造),整个借贷设计将停止并退出使用,但THORChain的其他方面将继续正常运行。

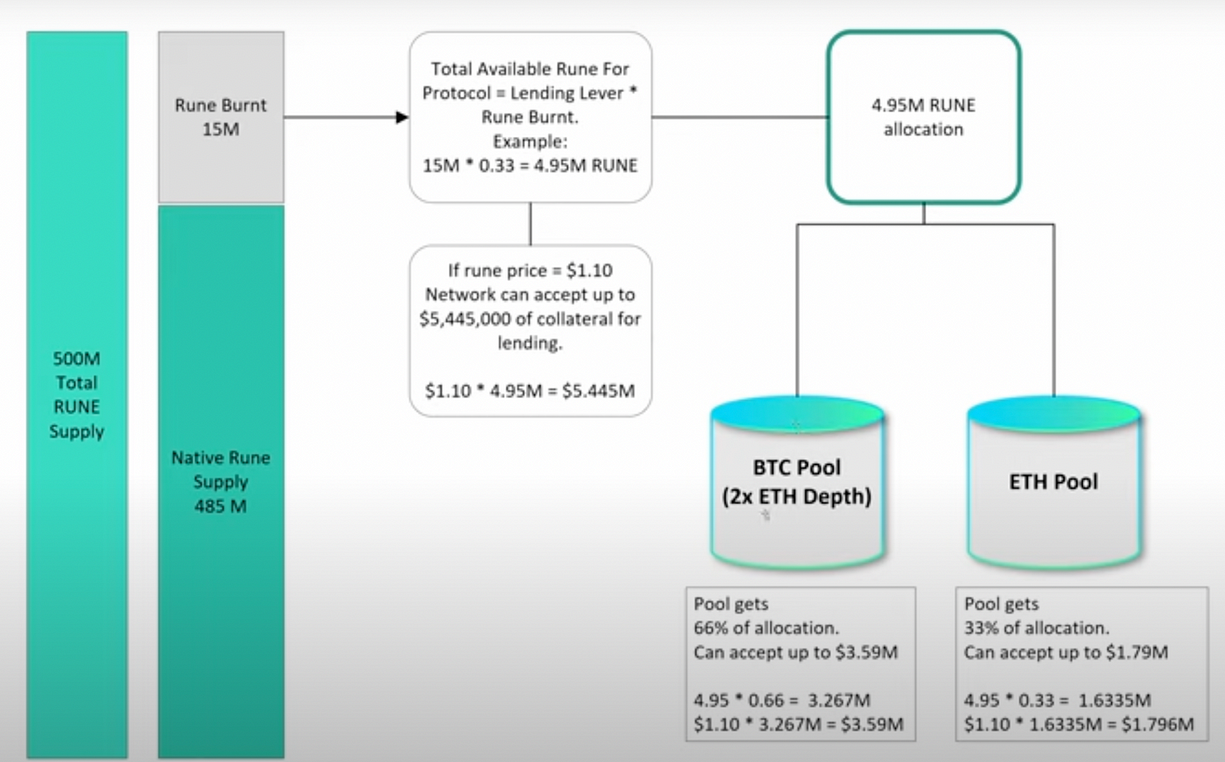

因此整个借贷的过程对RUNE的通胀和通缩影响是较大的,但在整体借贷的cap较低的情况下通胀通缩都是有上限的,在RUNE-抵押物汇率无限上涨时,最多通缩为最大的开仓量目前是15mln*0.33(0.33为lending lever, might change)即4.95mln(未来可能增加),在RUNE-抵押物汇率无限下跌的情况下,通胀也被断路器控制在5mln以内。

具体来说,如果用户超额抵押200%的抵押物借出50%的所需资产,另50%在赎回时则是根据RUNE-抵押物的汇率进行铸造的。这一步本质上和LUNA很类似,只是Thorchain Lending的机制下,由于Rune back的部分只有50%,产品容量也较小,因此总体风险相对较小,不会产生类似Terra LUNA的系统性风险,这部分风险隔离,即使发生负面螺旋也不会对Thorchain的其他功能产生影响。

1. 如何理解lending的设计对于用户来说类似于一个深度虚值、可重设行权价的看多期权

当Alice给出1 BTC时,也获取了50%现金(在CR为200%的情况下)和以这笔现金购买1 BTC的机会。

如果还款时(假设一个月后)BTC上涨,Alice偿还债务(即等值50%一个月前BTC的价值),花一个月前的BTC价格购买这一个BTC,如果跌了很多,超过了50%,Alice选择不还款,协议就不会产生mint rune导致的通胀(对Alice来说她做多失败)。

2. 没有借款利息如何理解

可以看做用户支付了多重swap fee代替interest rate,其本质也是一个CDP产品。如果再收取借款利息,这款产品对用户的吸引力会更小。

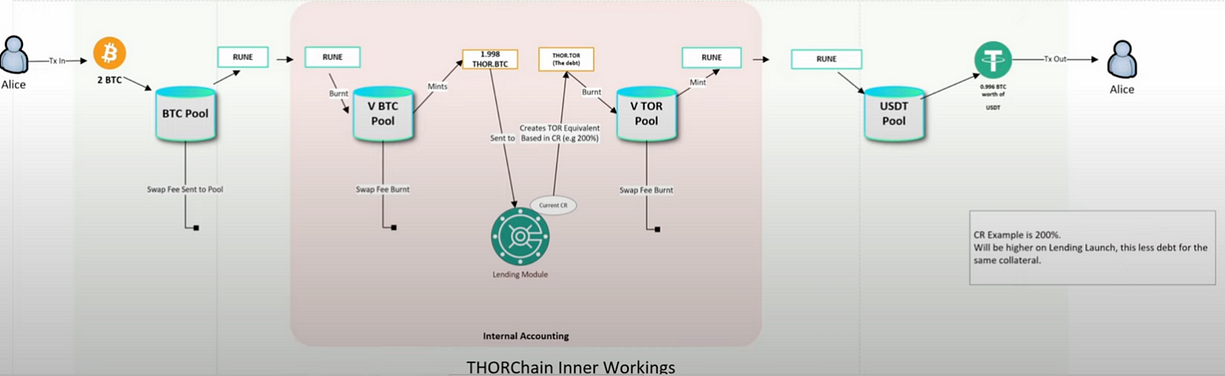

借贷的整个流程如下:

用户存入原生资产的抵押物(BTC, ETH, BNB, ATOM,AVAX,LTC, BCH, DOGE), 初始阶段,抵押品仅限于BTC和ETH。每个债仓可以接受多少抵押物(债仓上限)由硬顶(15mln),Lending lever, 池深度系数决定。超额抵押产生债务,可获得债务的比例由CR决定。

用户存入原生资产的抵押物(BTC, ETH, BNB, ATOM,AVAX,LTC, BCH, DOGE), 初始阶段,抵押品仅限于BTC和ETH。每个债仓可以接受多少抵押物(债仓上限)由硬顶(15mln),Lending lever, 池深度系数决定。超额抵押产生债务,可获得债务的比例由CR决定。

借款:Alice存入1 BTC,这个BTC会先在BTC-RUNE swap pool中被换为RUNE,这些RUNE进入一个V BTC pool被销毁同时转化为一个衍生资产Thor.BTC,合成资产的抵押物是常数产品流动性,始终是资产的50%,其余50%是RUNE。然后衍生资产Thor.BTC被送入一个Internal module,在这里存在一个动态CR(抵押率)决定可以拿到多少贷款,另外产生Thor.Tor(和USD类似)的代币作为贷款产生的记账手段。这里发生的步骤完全是为了内部会计使用,随后产生USDT贷款,给到Alice支配。

偿还贷款:Alice还款时,将所有USDT或其他Thorchain支持的资产发送至协议,并转换为RUNE,RUNE会铸造Tor,协议检查用户是否归还了所有以Tor计价的贷款,如果是全部归还,抵押物会被释放,转换为derived collateral(Thor.BTC),然后这个derived asset会回铸RUNE,再swapped back to L1 BTC。这个过程中RUNE被铸造。

需要注意的是,这些swap和convert的过程都会产生手续费(一次借款产生至少4次swap fee),因此repayment的总额需要比实际金额多一些,以付这些swap fee, 虽然没有利息,但这种多重手续费的收取实际上可以看做利息的替代。虽然磨损巨大,但产生的RUNE形式手续费进行销毁,这部分是实打实的通缩。

3. 没有清算和无还款时间限制如何理解

由于TOR稳定币计价的债务是固定的,实际上借款人还款时虽然可以选择任意资产还款,但实际都会通过市场兑换成RUNE,而流动性提供者和储户不会直接将其资产借给借款人。池只是在抵押品和债务之间进行交换的媒介,整个流程是一个对赌行为,这便是无清算的原因。协议需要用RUNE来偿还足够的TOR(完全偿还)才能够帮助用户拿回抵押物。如果抵押物的价格下跌很多,用户选择不还款(同时这部分的RUNE也不会被重新铸造了,产生了净销毁)。实际上协议是不希望用户还款的,如果在抵押物价格上涨,RUNE价格下跌的情况下用户还款会产生通胀。

4. RUNE作为交易媒介的通缩通胀如何理解

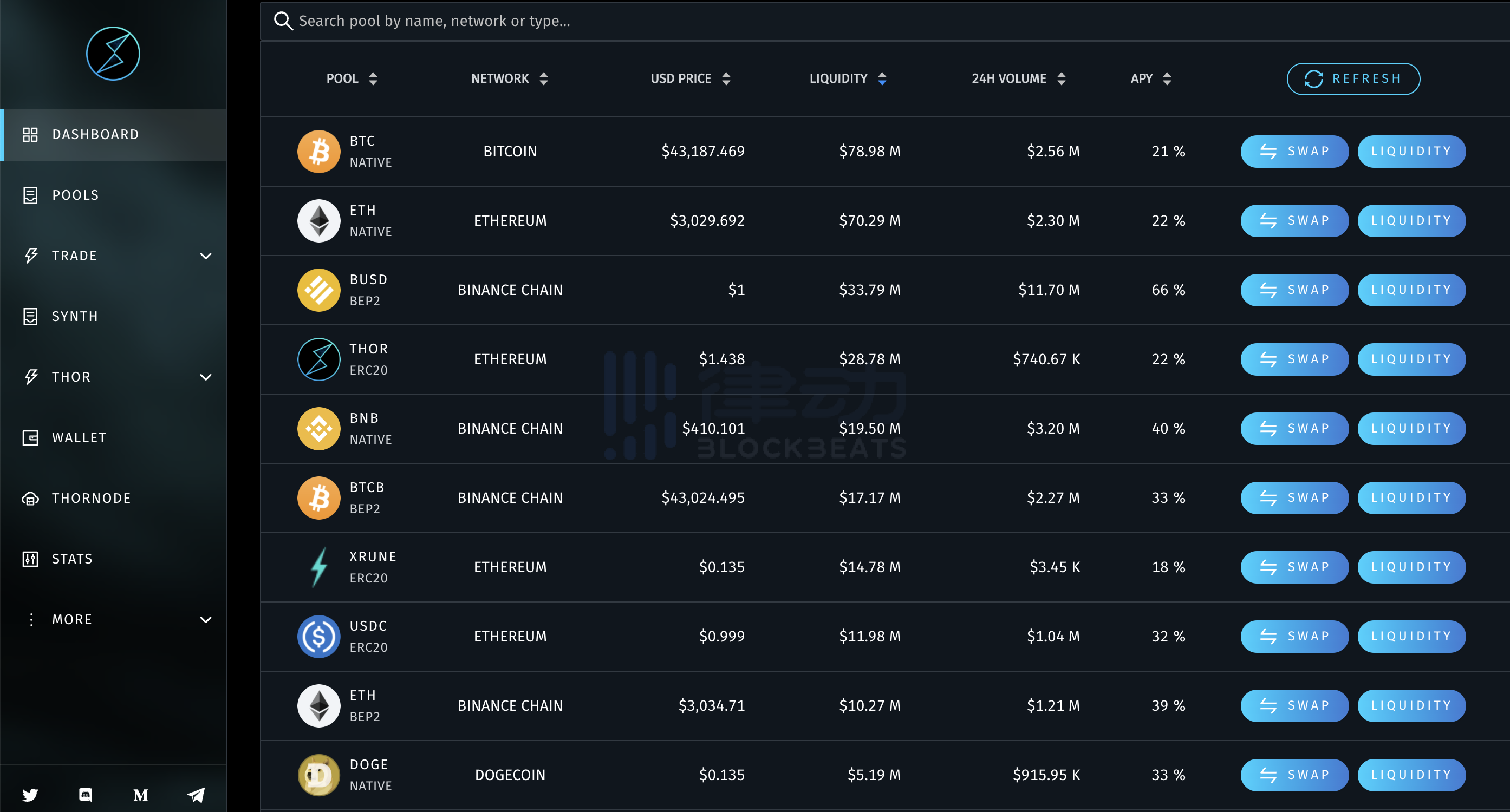

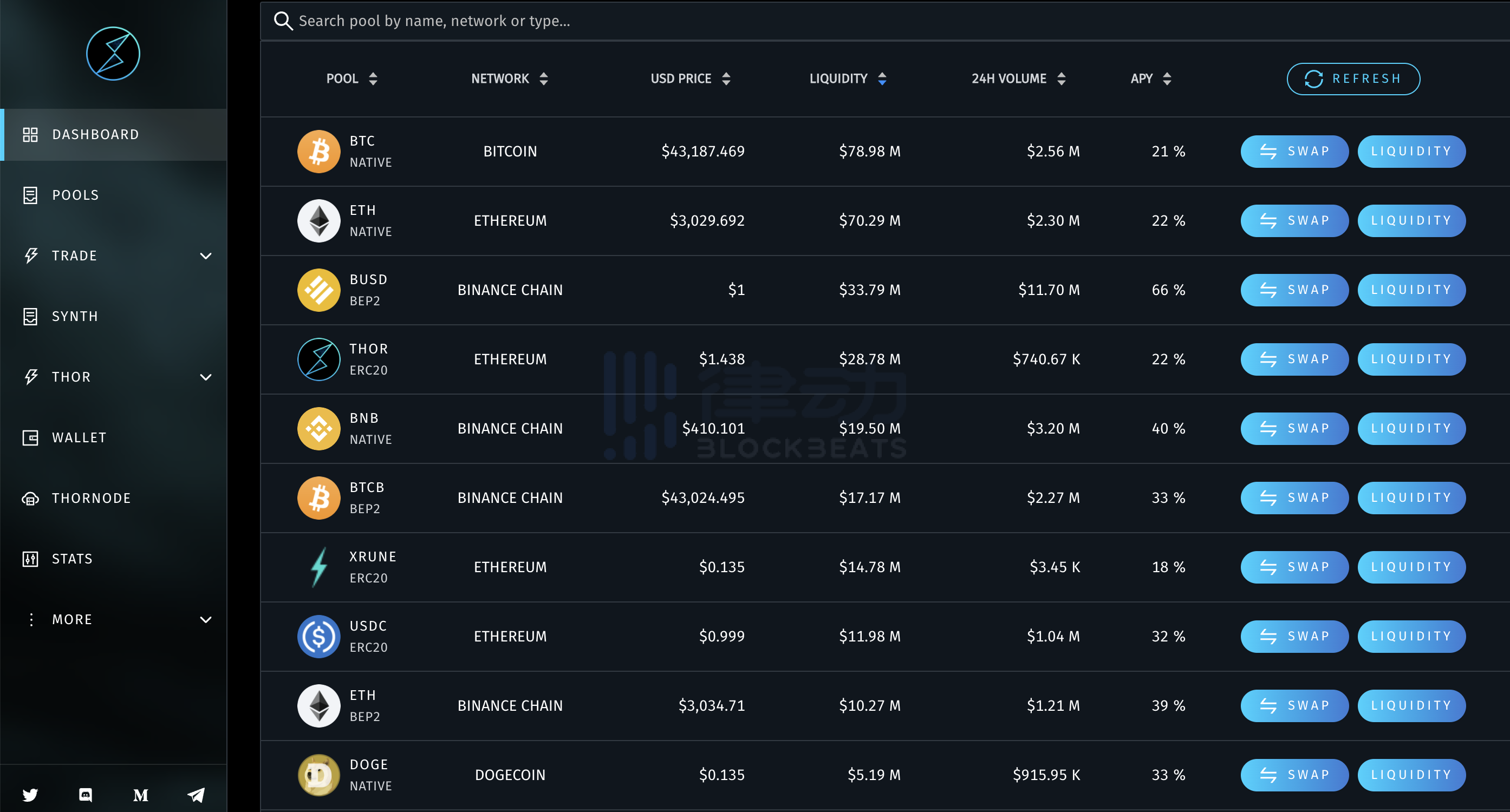

首先,所有的lending池的总上限是由下图灰色部分中的RUNE Burnt部分乘以Lending lever决定的,而15mln的RUNE Burnt是之前协议燃烧了non-upgraded BEP2/ERC20 RUNE的结果。因此可以看到协议目前离最大供应量500mln RUNE还有15mln的一个空间可以通胀。

上文也介绍了RUNE在整个借款流程中起到的作用(可以回顾上文关于机制的部分)。开启新贷款会对RUNE资产产生通缩效应,而关闭贷款会对RUNE资产产生通胀效应。

如果抵押物在还款时上涨,那么RUNE价格不变时,需要铸造更多的RUNE以兑换所需资产,这会导致通胀;如果RUNE的价格上涨,那就不需要铸造那么多RUNE是理想的局面,如果RUNE价格下跌,那通胀会更加严重。如果抵押物在还款时下跌,RUNE价格不变,用户可能选择不还款(不产生铸造)。

如果在贷款开启和关闭时,RUNE相对于BTC的价值保持不变,那么RUNE不会产生净通胀效应(销毁的数量与铸造的数量减去交换费用相同)。然而,如果抵押资产相对于RUNE的价值在贷款开启和关闭之间增加,那么RUNE供应将产生净通胀。

为了解决通胀问题,借贷控制措施已经就位-如果铸造导致总供应超过500万RUNE,还有一个断路器设计。在这种情况下,储备将介入赎回贷款(而不是进一步的铸造),整个借贷设计将停止并退出使用,但THORChain的其他方面将继续正常运行。

如果以图中的参数计算,目前其实所有债仓池加起来也不过4.95mln RUNE的总量。即所有的债仓一共可以接受4.95mln RUNE等价的抵押物。

Source:GrassRoots Crypto

Source:GrassRoots Crypto

整个Reserve的RUNE Burnt就是所有债仓的Buffer和发生通胀的last resort,Reserve中的RUNE Burnt* Lending lever的4.95mln总额(目前)会按照每个债仓池的深度进行分配,深度越深分配到的Reserve buffer越多,比如说BTC Lending pool深度是ETH Lending pool深度的两倍,那么Reserve中的Rune Burnt*Lending lever*深度系数的值即为这个借贷池中能够承担的最大抵押上限,因此,当RUNE的价格上升,这个池子中可以承接的抵押物也就越多。也可以看出Lending lever和RUNE的价格共同决定了借贷池容纳的抵押物上限。

THORChain协议和所有RUNE持有人都是每个贷款的交易对手。RUNE的销毁/铸造机制意味着RUNE在债务开设和关闭时condense/稀释(在所有RUNE持有人中)。当RUNE-抵押物汇率下跌,产生通胀,反之通缩。

5. CDP协议是好的链上吸储模式吗

对于Thorchain推出的Lending来说,就是这样一种变相吸储且将RUNE作为借还款过程中必不可少的媒介,增加了销毁和铸造的场景。

那么这种吸储模式是有优势的吗,先看一些其他赛道的吸储模式。

CEX是吸储模式的最显而易见的收益者,因为同时作为托管方,这部分资金在很多情况下是可以产生更多收益的(要求储备公开后这部分收益较之前减少很多),如何保护用户托管资金安全这也是监管框架需要明确的,监管者通常希望交易所全额储备。

链上的情况则完全不同。

DEX吸储后是需要给LP很高激励的,因此吸储的目的是为了加深流动性,并不能直接利用LP提供的“存款”产生利益,而是通过庞大的储备形成流动性护城河。

Pure Lending类似Aave或compound,是需要为吸储付出利率成本的,整个模式和传统借贷没有什么不同,例如需要主动积极管理借款头寸,有还款时间限制等。

相比之下CDP模式吸储是更健康的模式,由于抵押资产的波动性较大,目前市场上大部分超额抵押CDP都是用户超额抵押某种资产,获得一定的稳定币/其他资产。这个过程中,CDP协议实际是获得了更多的“存款”的。并且不需要为这部分存款支付利息。

Thorchain也属于这种CDP模式,那么抵押品托管在哪里?事实上,抵押品通过流动性池交换为RUNE。因此,没有人“存储”抵押品。只要THORChain池健康且正常运行,存入的任何抵押品都将被交换为RUNE,然后套利者像往常一样重新平衡池。这里可以看做抵押品沉淀在了Thorchain的RUNE对其他币种的币对池中。正因为BTC等抵押品进入了流通市场而非托管在协议中,因此虽然生成的债务是100%抵押,但抵押物价值和债务的差值这部分却是由RUNE的价值决定的,从而给整个机制笼罩了类似 Terra LUNA 的影子。

吸储(Capital Sink)或许是Thorchain lending想要达成的一个目标之一,使用用户的抵押资产沉淀为swap池中的资产流动性,只要用户不关闭贷款并且RUNE的价格不会大幅下跌,协议留住资产,RUNE产生通缩,形成良好的正向循环。当然,反之则会产生负面螺旋。

6. 风险

BTC等抵押品进入了流通市场而非托管在协议中,因此虽然生成的债务是100%抵押,但抵押物价值和债务的差值这部分却是由RUNE的价值决定的,从而给整个机制笼罩了类似 Terra LUNA 的影子。由于开启贷款burn掉的RUNE和关闭贷款mint的RUNE不一定完全相等,会产生通缩和通胀两种情况,也可以理解为RUNE在还款时价格上升,就产生通缩,反之产生通胀。如果RUNE价格跌到低于开仓时lending lever倍的价格,断路器会被触发。整个借贷过程中,RUNE的价格对通缩和通胀起到决定性作用,当RUNE价格下行,大量用户选择关闭贷款而产生通胀的风险还是很高的。但协议做了严格的风险控制和风险隔离措施,因此总体风险相对较小,不会产生类似Terra LUNA的系统性风险,即使发生负面螺旋也不会对Thorchain的其他功能产生影响。

Lending lever,CR和是否开启不同抵押物债仓这三个因素成为组成Thorchain lending风险控制的三大支柱。

此外,Thorchain有过被盗历史,其代码复杂程度较高,Thorchain Lending也可能存在需要暂停或修复的漏洞。

二. 结论

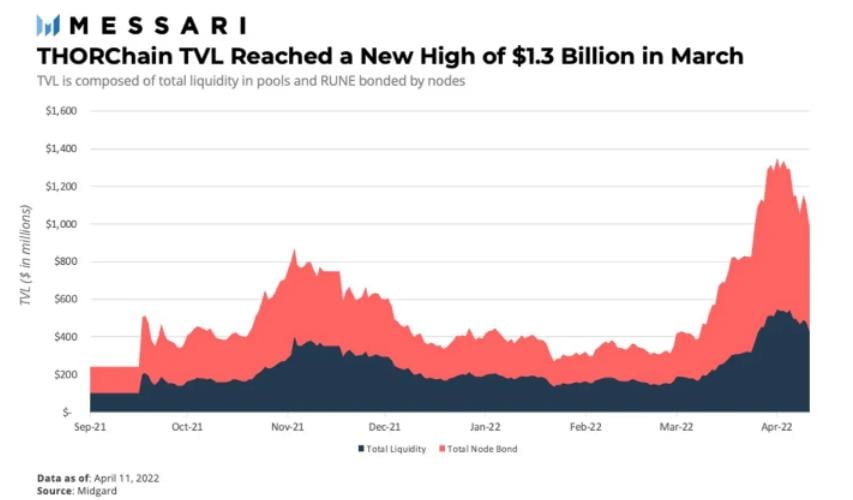

Thorchain Lending产品的推出产生网络联动利益,额外的交易量,更高的池资本效率带动系统产生真实收益,提高Total bonded的总量,使Thorchain可以通过减少流通总量获得潜在上升空间(在RUNE-抵押物汇率上涨时)。

Capital sink(吸储或许是Thorchain lending想要达成的一个目标)使用用户的抵押资产沉淀为swap池中的资产流动性,只要用户不关闭贷款并且RUNE的价格不会大幅下跌,协议留住资产,RUNE产生通缩,就能形成良好的正向循环。

但事实上,反向的市场趋势导致通胀和负面螺旋完全可能出现。为了控制风险,Thorchain lending的使用有限,容量较小。通缩通胀整体来说,在目前cap住的体量来看对RUNE的价格并不会产生根本性的影响(最多500万RUNE的影响)。

另外Thorchain对用户来说,资金效率也不高,CR在200%-500%之间,最终可能会浮动于300%-400%之间,单纯从加杠杆角度来说也不是最好的产品。并且虽然没有借款费用,但多次内部的交易费用磨损对用户也不见友好。

仅评价lending这一个产品并不能代表整个Thorchain defi产品矩阵的发展情况。后续会有关于Thorchain其他产品的系列分析。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

今日加密货币市值前100代币涨跌:CORE 涨 20.17%,OM 跌 3.86%

深潮TechFlow消息,据Coinmarketcap数据,今日加密货币市值前100代币表现如下,涨幅前五:Core (CORE) 涨20.17%,现价0.6937美元;Artificial Supe

-

Galaxy 加密借贷市场报告:当 DeFi 增长 959%,CeFi 却仍未走出 FTX 阴影

Galaxy 加密借贷市场报告:当 DeFi 增长 959%,CeFi 却仍未走出 FTX 阴影原文标题:The State of Crypto Lending 原文作者:Zack Pokorny,Galaxy Digital 研究员 原文编译:Aiying complianceGalaxyRe

-

厦门检察:男子盗卖虚拟货币获利160多万元被判11年

厦门检察:男子盗卖虚拟货币获利160多万元被判11年PANews 4月19日消息,据厦门检察公众号,某陈姓男子盗卖虚拟货币获利160多万元被判11年,据悉陈某编造账号掉线的谎言,借此骗取受害人的各类验证码,通过实时验证码持续将洪某账户内的虚拟货币秘密转

-

分析师:SOL当前关键阻力位在144美元,关键支撑位为129美元

分析师:SOL当前关键阻力位在144美元,关键支撑位为129美元PANews 4月19日消息,加密分析师Ali Martinez在X平台发文表示,当前SOL关键支撑位为129美元,关键阻力位在144美元,超出此范围的价格或将为SOL的下一步走势奠定基调。

-

经济学家:比特币年内价格或将在8.5万美元区间,需大规模流动性才能刺激上涨

经济学家:比特币年内价格或将在8.5万美元区间,需大规模流动性才能刺激上涨PANews 4月19日消息,据Cointelegraph报道,宏观经济学家Lyn Alden下调比特币预测价格,她预计2025年比特币的价格将高于85,000美元,并表示如果不是特朗普在2月份宣布征

-

曾花费1641万美元建仓PNUT&ai16z&arc的巨鲸已累计亏损998万美元,资产缩水超60%

曾花费1641万美元建仓PNUT&ai16z&arc的巨鲸已累计亏损998万美元,资产缩水超60%PANews 4月19日消息,据ai_9684xtpa监测,曾花费1641万美元建仓PNUT&ai16z&arc的巨鲸已累计亏损998万美元,资产缩水超60%。PNUT:花费 912 万美元建仓,成本

-

越南财政部长会见Bybit CEO拟支持监管沙盒并加强加密货币合规性

越南财政部长会见Bybit CEO拟支持监管沙盒并加强加密货币合规性PANews 4月19日消息,Bybit首席执行官Ben Zhou在X平台发文表示,越南财政部部长H.E. Nguyen Van Thang与其进行了会晤,他表达了Bybit对越南监管沙盒计划的大力支

-

分析:比特币在耶稣受难日休市期间保持稳定,宏观因素主导全球风险情绪

分析:比特币在耶稣受难日休市期间保持稳定,宏观因素主导全球风险情绪PANews 4月19日消息,据Cryptoslate报道,本周比特币交易价格持平于84,500美元附近,在耶稣受难日期间并未出现大幅波动。由于股票、债券和大宗商品交易基本上处于离线状态,加密货币市场

- 成交量排行

- 币种热搜榜

Pepe

Pepe UXLINK

UXLINK

泰达币

泰达币 比特币

比特币 以太坊

以太坊 Solana

Solana USD Coin

USD Coin First Digital USD

First Digital USD 波场

波场 瑞波币

瑞波币 Aergo

Aergo 狗狗币

狗狗币 Avalanche

Avalanche ChainLink

ChainLink Next Generation Network

Next Generation Network FIL

FIL ACH

ACH EOS

EOS CRV

CRV AR

AR CAKE

CAKE RAY

RAY FTT

FTT HT

HT ZEC

ZEC UNI

UNI