全美最后一家加密友好银行 Signature 被关闭对市场有何影响?

美东时间 3 月 12 日晚,美财政部宣布由纽约州金融监管局关闭 Signature Bank,客户存款可在周一申请取回。这与最近其他两家倒闭的银行 Silvergate Bank 和Silicon Valley Bank 最大相同点在于,都涉及加密市场业务。

Signature Bank 作为唯一暂时幸免于客户紧急挤兑导致流动性危机的银行,却遭到监管临时决定关闭,引起市场哗然。那么,究竟是什么原因导致了 Signature Bank 被监管叫停,对市场后续走势又是怎样,本文将会基于现已披露的信息,解析背后可能的原因与其对市场的影响。

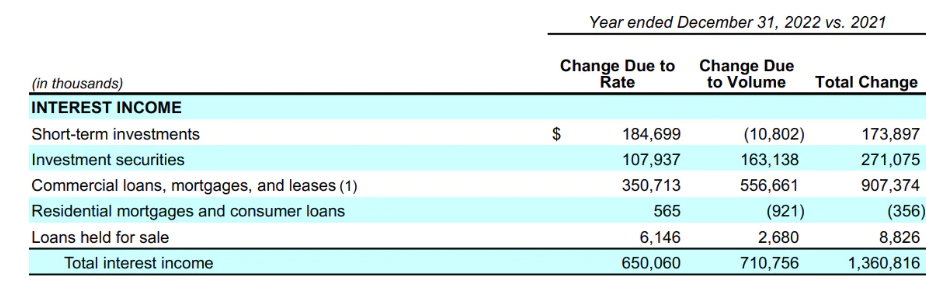

Signature Bank(SBNY)成立于2001年,其主要业务在为高净值人群提供私人银行服务,2018 年一季度开始 SBNY 增加了加密业务服务,为包括受监管的稳定币发行方、交易所、托管方、加密货币矿工、机构交易者等提供接入法币银行服务。根据上年年报披露,截止 2022 年末,总资产 1103 亿美元、客户存款(负债)88 5亿美元。

从负债端来看,2022 年四季度,在 FTX 暴雷事件后,SBNY 管理层有意降低其在加密业务上的风险敞口,主动下降业务占比,减少了 123.9 亿美元客户存款,最终 22 年 Q4 加密客户存款为 177 亿美元,占全部客户存款占比为 20%。

从银行资产负债表集中度分析来看,这个业务占比相对合理。

从提供的业务范围来看,SBNY并没有投资、持有、或托管加密货币的业务,仅限于美元存款业务,并且可以通过SBNY内部搭建的Signet系统进行7*24的实时美元转账交易。

与 Silvergate Bank 不同,SBNY 也不提供以加密货币为抵押品的贷款业务,在业务方向上相对也是保守的。在本月初,SBNY 披露的 23 年一季报财务数据来看,全部客户存款 8.26 亿美元,加密资产相关客户存款约 1.44 亿美元,约占 17.43%;存款下降主要是由于加密资产相关客户存款减少了 15.1 亿美元。这一方面是由于加密货币市场自身波动;另一方面也是 SBNY 加大力度控制加密业务存款的整体占比。

从资产端来看,SBNY 披露的资产充足率数据显示,核心一级资本充足率11.20%,风险资本充足率 12.32%,杠杆率 8.79%,满足巴塞尔协议III对银行风险资产的要求,整体资产也是处于比较健康的水平。从资产端明细来看,短期投资 174 亿美元,占比 14.98%。极端情况下,即使全部加密存款全部申请提现,流动性也可以满足。

从业务健康程度来看,如果说 Silvergate Bank 是风险偏好激进的“坏学生”,那么 Signature Bank 可以被认为是恪守监管,看到市场风向变化及时调整业务重点的“乖学生”。

因此,如果从业务分析来看,Signature Bank 并不会直接因为加密货币市场的影响导致流动性挤兑风险。然而此时,美国财政部在看到 Silvergate 作为最激进的加密友好银行,在加息背景下对市场带来的恶劣影响,而决定保守起见将 Signature Bank 关闭业务,这背后可能有两方面原因:

- 一是,担心加密业务波动变化影响到Signature Bank其他业务客户,再继而延展到传统银行市场中,毕竟SBNY的整体业务体量不小;

- 二是,联想到最近美国方面从国会、美联储、财政部到SEC、CFTC不断提出的对加密行业制定监管规则来看,这有可能是对已经涉及加密业务银行的惩戒,以及监管将要出台更全面审慎监管框架的一个信号,未来必然会将涉及所有加密市场本身、加密市场到传统金融市场之间传导的每个环节,出台完整、深入、合理地有力监管措施。

关于 Silvergate Bank 和 Silicon Valley Bank,在此前我的报告中写到,都是在加息背景下,负债端存款不稳定,资产端长债浮亏的双重作用下导致客户不信任大量挤兑带来的流动性危机。

因此,市场也有传言认为,美联储本月 FOMC 会议加息很有可能放缓加息,50bp 的加息概率目前已下降到 0,美股期货市场出现小幅上涨,叠加稳定币或法币的交易对不信任,带来加密市场同期上涨。然而,在加密监管措施仍未确定,CPI 数据即将出炉的时间点来看,认为加密市场“牛回”的判断可能还为时尚早。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

一文带你了解SEC新任主席Paul Atkins:加密行业可以狂欢了吗?

一文带你了解SEC新任主席Paul Atkins:加密行业可以狂欢了吗?原创|Odaily星球日报作者|jk美国当地时间 12 月 4 日周三,当选总统特朗普宣布,他正式提名加密货币倡导者、Patomak Partner 首席执行官 Paul Atkins 担任证券交易委

-

Web3.0日报 | BNB市值突破1000亿美元升至全球资产排名第186位

Web3.0日报 | BNB市值突破1000亿美元升至全球资产排名第186位DeFi数据1.DeFi代币总市值:1324.41亿美元DeFi总市值 数据来源:coingecko2.过去24小时去中心化交易所的交易量266.3亿美元过去24小时去中心化交易所的交易量 数据来源:

-

XRP 暴涨背后的秘密究竟是什么?

XRP 暴涨背后的秘密究竟是什么?原文标题:《Behind the XRP breakout: Drivers and Dynamics》撰文:KoreanDegen,加密 Kol编译:zhouzhou,BlockBeats编者按:最

-

解密资金费率套利:如何通过现货与永续对冲获取稳定年化收益?

解密资金费率套利:如何通过现货与永续对冲获取稳定年化收益?原文作者:The Black Swan原文编译:深潮 TechFlow在加密永续合约市场中,价格偏差的现象时常出现,而交易者可以利用这些价格错误从中获利。“现货与期货套利”(Cash and Carr

-

BNB日涨幅超 20%,BNB Chain生态系统全面爆发

BNB日涨幅超 20%,BNB Chain生态系统全面爆发原创 | Odaily星球日报(@OdailyChina)作者|南枳(@Assassin_Malvo)今日夜间,BNB 开始暴力拉盘,从最低点的 622 USDT 一路上涨至最高 779 USDT,

-

Crypto AI:去中心化计算为王

Crypto AI:去中心化计算为王作者:Teng Yan,Chain of Thought;翻译:xiaozou我有一大遗憾至今还在困扰着我,对任何关注它的人来说,它无疑是最明显的投资机会,但我没有投入一分钱。不,我说的不是下

-

AI 智能体真相:为什么10亿美元估值的GOAT,仍是机械的文字生成器?

AI 智能体真相:为什么10亿美元估值的GOAT,仍是机械的文字生成器?原文作者:MORBID-19 原文编译:深潮 TechFlow大家好,又是新的一天,又是一场投机性的下注。最近,AI 智能体 (AI Agents) 成为了讨论的热点。尤其是 aixbt,这款产品最近

-

Messari:美国大选后Polymarket的韧性

Messari:美国大选后Polymarket的韧性作者: Austin Weiler,Messari研究分析师;编译:0xjs@Polymarket 是 2024 年加密货币领域的宠儿之一。 它最初以独特的价值主张引起人们的注意,为用户提供了

- 成交量排行

- 币种热搜榜

Pepe

Pepe 泰达币

泰达币 比特币

比特币 以太坊

以太坊 瑞波币

瑞波币 狗狗币

狗狗币 Solana

Solana 波场

波场 USD Coin

USD Coin 币安币

币安币 First Digital USD

First Digital USD Hedera Hashgraph

Hedera Hashgraph 艾达币

艾达币 ChainLink

ChainLink Shiba Inu

Shiba Inu EOS

EOS CRV

CRV FIL

FIL SAND

SAND CFX

CFX ETC

ETC UNI

UNI ZEN

ZEN