市场有多疯狂,接下来会发生什么?

代币制造的通胀和杠杆藏在哪里?

生活是美好的。我们神奇的互联网货币正在上涨,空投不断涌现,但标志着市场见顶的兴奋情绪尚未到来。

那么,我们现在的进展如何,未来几个月我们的下一步计划是什么?

我相信有一些加密货币的原生催化剂可以保持看涨。但首先,我想分享本周的空投挖矿。

本周最佳空投挖矿:

1.Ethena:如果你坐拥稳定币,终于有一个挖矿适合你了。Ethena的USDe通过delta中性策略实现了27%的年化收益。

兑换成USDe并提供LP到Curve池以获得积分。我将在这个博客中分享更多关于Ethena的想法。

2.FlashTrade: Flash交易允许交易黄金、白银、外汇和加密货币。Solana 上的未耕种协议。

它们的独特之处在于动态的NFT会根据你的交易历史发展。还没有代币。

3.Nostra:在Starknet上借贷和交易。我看涨,因为Cairo开发语言限制了Aave和其他领先的借贷协议在Starknet上的部署。

这使得Nostra(或zkLend)成为Starknet的主要流动性中心。

4.Merlin Chain:一个新的,热门的BTC第二层解决方案,由OKx支持。质押BTC, ETH,稳定币或比特币原生资产,通过挖矿赚取积分。

MERL总供应的20%将通过空投分配。

现在的市场有多疯狂?

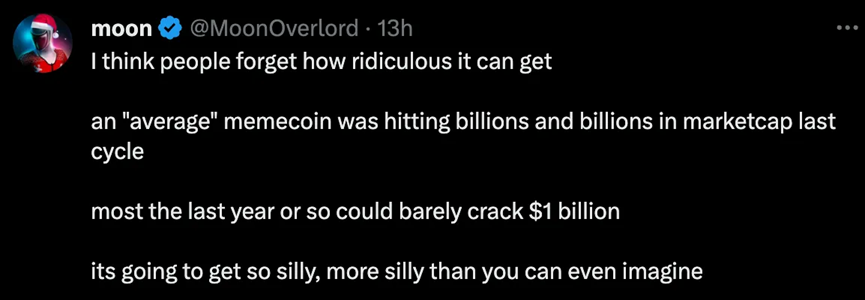

这是我的第三个加密周期,每个周期市场似乎都变得更疯狂。数字不再有意义,因为非理性的FOMO吸引了那些不知道市值或完全摊薄估值是多少的散户。

我写下了我在2023年11月驾驭疯狂牛市的经历。我不会在这篇文章中重复自己的观点,所以请随意阅读

我们还没到这里。市场顶部的Meme代理还没有出现:Coinbase应用程序不是第一名。在苹果商店,超级碗期间没有加密广告,零售FOMO还没有出现。

现在的市场有多膨胀?

根据我个人的经验,我的第二篇最重要的文章是关于我们如何创造新的故事,以更高的估值印刷更多的代币。

《过去的回声:似曾相识的市场告诉我们下一轮牛市》

人们普遍认为,要想真正成功,你需要经历三个加密周期:一个是获得成功,学习有关加密工作原理的重要经验教训,第二个是获得一些收益并感到舒适,第三个是实现世代财富。

阅读全文

在2017-18年,加密市场的总市值被ICO代币夸大了。这些代币缺乏技术创新,仅由白皮书和性感的故事作为后盾。

2020-21年的牛市更为复杂。

DeFi和CeFi的杠杆迅速积累。杠杆迅速建立在Grayscale的“Widowmaker”交易之上,中心化的借贷公司互相借贷,却不知道钱到底在哪里。

DeFi的膨胀要归功于流动性挖矿(为提供流动性而奖励治理代币)以及Aave和Maker等借贷协议的创新,DeFi 膨胀了,这些协议实现了链上杠杆。

我们还发明了新的代币模型,如OlympusOHM (3,3), Ponzi或SNX(铸造sUSD)来利用他们的生态系统。

问题是,随着每一次牛市的过去,我们使代币打印更容易。在ERC20之前,代币打印非常复杂。比特币现金、SV和黄金等比特币分叉需要昂贵的POW机器。

想要了解更多我的意思,请查看我的《Echoes of the Past》帖子。

那么,在2024-25年的牛市泡沫中,我们现在处于什么位置?

是的,加密货币总是在制造泡沫。

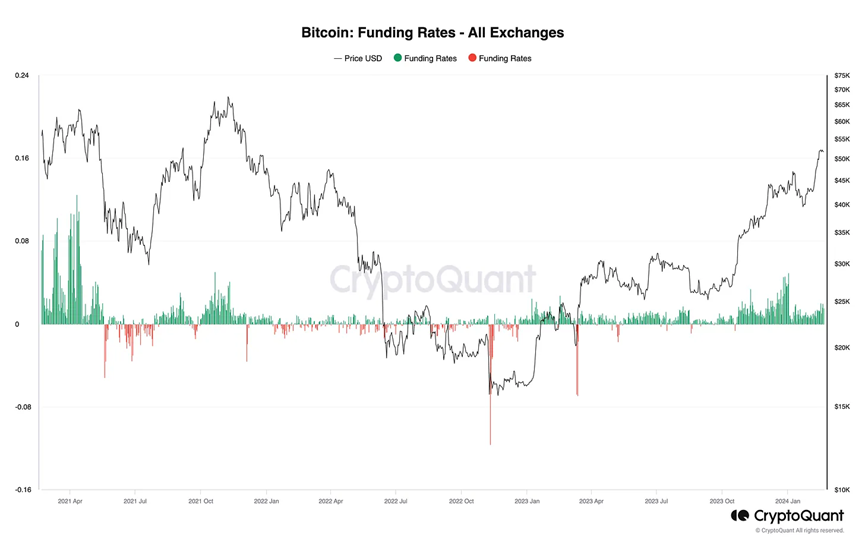

所有CEX的比特币资金费率都达到了历史最高水平。可怕的。

我们有正的资金费率,这是看涨的,因为交易员押注市场将上涨。只要市场不过度抛售,多头头寸不被平仓就行。

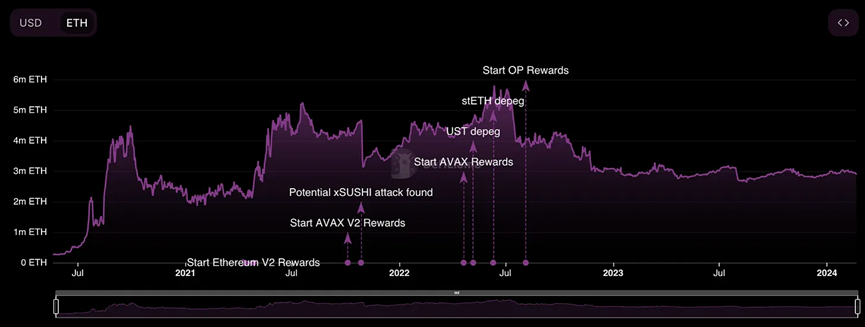

链上 DeFi 数据更健康、更看涨,因为杠杆率似乎很低(但正在增长)。

最具流动性的借贷市场——AAVE的TVL正在缓慢上升。通常,借款人存入ETH/BTC和其他资产以借入稳定币,用于1)购买更多ETH/BTC或2)将稳定币用于其他税收友好的用途。

DeFi的总TVL为750亿美元,与2022年11月11日的1750亿美元的ATH相差约270%。

然而,DeFi的借贷利率正在全面上升。Ipor指数显示,借款的年利率最高可达10%。

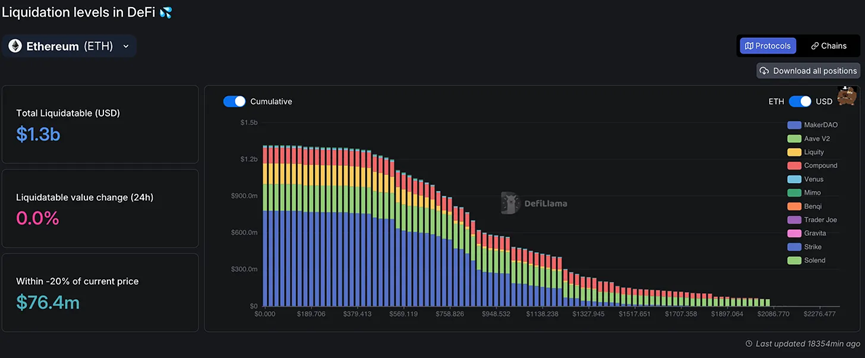

另一个需要关注的重要因素是链上清算。Defillama 有一个仪表板,但它已经有几周没有更新了。

我们现在在哪里膨胀?

市场通胀/杠杆有几个值得关注的领域。

这里的第一个“通胀”是发行新的代币。我可以创建10亿美元的IGNAS代币,并以1美元的价格出售1个代币给你,那么IGNAS的总市值将是10亿美元。

在下面的帖子中有更多的信息。

现在的问题是说服你买我的代币。为此,我将创建一个新的" Research4YouBaby "协议,启动点,并向你推销一个非常好的故事。

你将把ETH/SOL/稳定币存入我的协议中以获得积分,因为你想获得空投。你认为这是免费的钱。

其他degens也这么做。TVL越高,它向市场灌输的信心就越大,即协议是金融的未来。

这对我的协议来说很好,因为我刚刚建立了一个忠诚的社区,我从所有的TVL中产生了费用。Research4YouBaby协议发现其产品市场契合度(PMF)!

但我并不是唯一一个聪明的协议开发者。每个人都在给积分!这是一场盛宴!

当然,积分正以疯狂的速度膨胀,但积分并不是代币。我的目标是等待炒作达到顶峰,然后推出我的代币。Jito 的 JTO 把握了很好的时机。Jupiter 做得更好。

然而,这两种代币都在倾销。

最初的炒作导致了一个非常高的完全稀释估值(但流通的百分比很低),因为那些错过空投的人最终从公开市场购买。不断的解锁将严重影响价格。

你可能已经购买了JTO或JUP,因为有一些热门的代币可以购买。所有2021-22代币都很无聊,没有人愿意购买它们。

但随着每一次热空投,都需要有人接受这个协议是金融未来的故事,并购买代币。如果你购买了JTO, JUP,并且目前处于亏损状态,你可能会重新考虑将来购买新的闪亮热门代币。

值得庆幸的是,BTC和ETH价格的上涨为市场提供了燃料,因为degens可以出售他们的BTC/ETH来购买垃圾币。但当BTC和ETH开始下跌....你知道会发生什么。

有点离题了,但是发布代币的协议正变得自满。

他们认为自己持有的积分时间越长,获得的用户/TVL就越多。但是,市场上发行的代币越多,人们花在他们的垃圾币上的现金就越少。把握市场时机是关键。

因此,我们正在打印代币。

你需要关注新的代币价格走势,看看是否有需求。目前,市场发出了复杂的信号,JUP/JTO正在下跌,但DYM/TIA/PYTH保持良好。

TIA/PYTH/DYM比JTO或JUP有更好的故事叙述,因为通过坚持TIA/DYM/PYTH,你相信你会得到更多的垃圾币空投。它可能会工作一段时间,但在某些时候,空投将变得越来越小,直到没有人会关心在空投中收到的几美元,并且如果它们不能提供其他价值主张,就会抛弃TIA/DYM/PYTH。

TL;DR,随着每一个新的闪亮的,热门的代币,1)花费的美元金额和2)用户的注意力正在被稀释。在某一时刻,我们将达到一个阶段,进入的金额将不足以维持市场上推出的代币数量,我们将崩溃。

我们不在这里。但是我们的打印速度很快。以下是促进代币打印的两个主要类别:

• RaaS (Rollup as a service)允许在几分钟内轻松启动链或协议。Dimension, AltLayer, Caldera,甚至Arbitrum L3链等。单是Dimension就应该有数百个rollAp。想想谁会买这些代币?

• Restaking是一个多层代币打印机:

AVS:使用restaking ETH来提升其效用的dApp被称为AVS。例如,AltLayer也是一个AVS协议。多个AVS即将启动,更多的AVS将在主网上启动。点击这里了解更多。

LRT协议:每个Liquid Restaked协议都有一个代币。

然后,系统中还有第二种类型的通货膨胀/杠杆,它来自代币衍生物。

流动性再质押代币

流动性再质押代币(Liquid Restaked Tokens)是最明显的一个。我相信这可能会带来一些系统风险。

如果你住在树下,仍然不知道LRT是什么,看看我之前的帖子。

与KelpDAO的rsETH一样,LRT ETH是一种复杂的ETH衍生资产,暴露于:

• 多个ETH LST(ETHx, stETH等)。如果LST有bug,那么rsETH也会被更新

• 多种AVS协议。支持rsETH的ETH最终将确保AVS协议的安全。你可能会在削减事件中失去你的ETH。

• Eigenlayer本身。希望Eigenlayer没有黑客攻击…

现在,我们看到LRT ETH被整合到DeFi 1.0生态系统中。我相信很快我们就会看到Aave和多个稳定币协议接受LRT,因为它们提供更高的收益率!

再质押+流动性再质押已经进入TVL前十了。Eigenlayer甚至还没有完全激活。愿上帝帮助我们所有人。

但我想这不会造成任何系统性风险。现在。更多的风险,请阅读这项研究。

Ethena - 小镇上新的热门稳定币

其次,有一种新的庞氏非庞氏骗局协议:一种常见的嫌疑人——稳定币。

Ethena得到了一半加密内部人士的支持,你可能会看到很多关于它是多么具有革命性的帖子。

事实上,它建立在一个简单而强大的概念上:以1:1的比率存入stETH来铸造USDe稳定币。通过在各种DEX/CEX平台上做空ETH来维持挂钩,从而保持delta中性头寸。

这种USDe产生stETH收益率(~4%),并根据交易所的正资金利率提供不同的百分比年利率。由于投资者大多倾向于做多,因此资金利率仍为正值,多头支付空头。如果你不确定资金是如何运作的,看看下面的帖子,这里有一个简单的解释。

https://twitter.com/ByzGeneral/status/1657742605415743489

做空部分是棘手的,因为一些资金必须存入CEX,但也有许多去中心化的永续 DEX。

如果其中一家交易所破产了怎么办?如果取款被关闭怎么办?如果资金利率为负,会发生什么?这些都是X上的问题点。

Ethena目前规模相对较小,发行了2.5亿美元。然而,凭借其巧妙设计的积分(称为shard),推荐计划,推荐他人并使用推荐提供10%的奖励,以及币安等知名投资者的支持,它将变得越来越大。

它甚至可能变得大到不能倒。

目前,Ethena在选定交易所的未平仓合约的主导地位为3.57%,但当他们的主导地位增长时会发生什么?其影响是重大的,但它对市场的影响需要时间才能显现出来。

在任何情况下,这都是通过未平仓合约直接增加市场杠杆,以及增加对stETh的依赖。

会出什么问题呢?我不知道,但我的规则是种到早,哈哈

此外,如果你在这个市场上被边缘化,而坐拥稳定币,这对你来说是一个新的热门机会。

他们将进行为期3个月的活动,或者直到USDe供应达到10亿美元。

请注意,你不能自己用stETH铸造USDe(因为它需要KYC),所以你需要购买USDe并以20倍的积分存入一个Curve池。

风险越来越大,循环挖矿?

最后,空投挖矿可能会有一些过度杠杆化的风险,他们在借贷协议上循环自己的头寸,以最大化积分。你存入SOL以在MarginFi上借入USDT,然后在 Jupiter 上将 USDT 换成更多 SOL,将 SOL 存入 Kamino 以借入更多 USDT......

你还想到其他危险的地方吗?请在评论中告诉我。

接下来会发生什么?三大领先的区块链有几个主要的催化剂。

以太坊

至少有4种看涨ETH的催化剂。

首先,随着BTC ETF的到来,投机正在转向ETH ETF。

其次,以太坊将在3月/ 4月的某个时候进行一次重大的Dencun升级,其中包括9个EIP,其中EIP-4844 (prototo-dansharding)是最重要的。

Proto-danksharding旨在降低L2的交易费用,并通过引入一种称为“blob”的新空间来存储数据,从而降低数据可用性的成本。

它将把L2的交易费用降低10倍,这可能会增加L2的网络活动,并可能提高L2代币的价格。

这还不是全部。

Uniswap v4将在升级后不久发布(好吧,可能不会那么快)。V4需要EIP-1153:“瞬态存储”,这对Uniswap V4降低网络成本至关重要。

Uniswap v4带来了“hook”,即可编程合约,在流动性池生命周期的不同阶段运行。它将Uniswap从协议转变为开发人员可以在其上构建的平台。

https://twitter.com/DefiIgnas/status/1758123505055597000

更多关于Uniswap v4和其他令人兴奋的发布,请参阅我之前的博客文章:

7个即将推出的协议和升级

阅读全文

V4的发布可能会推高$UNI的价格(在短期内,因为代币很难持有,哈哈)。

第三,Eigenlayer将于2024年上半年在主网上线。

ETH的APY将会上升,吸引更多的注意力。随着风险资产开始失去青睐,投资者将注意力转移回以太坊,情况尤其如此。我相信,向市场推出更多代币将进一步提振对ETH的看涨情绪,因为这些代币产生的利润最终将转回ETH/BTC。

由于LRT,我们可以获得以太坊质押收益(~5%)+Eigenlayer再质押的奖励(~10%)+LRT协议代币释放(~10%甚至更多)。当Eigenlayer完全激活时,我们可以预期ETH上的~25%。在Pendle上,你已经得到40%的年利率。驾驭LRT战争和利害关系。

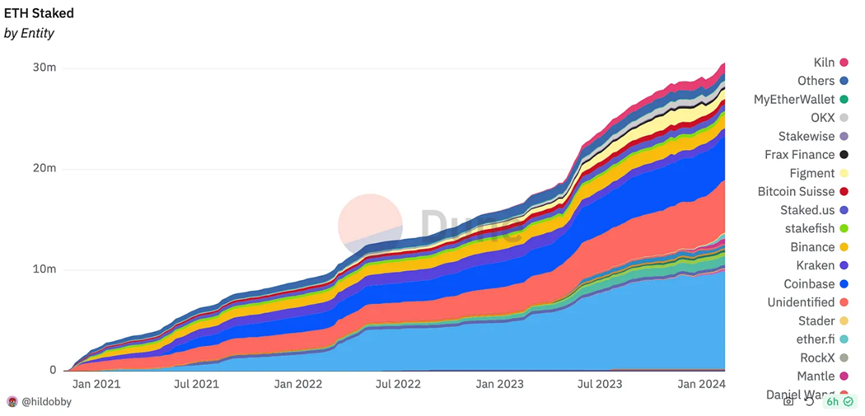

最后,质押以太坊的数量正在上升。这是一个值得关注的关键指标,因为以太坊质押者对以太坊价格的长期升值表现出信心。

我相信,如果您想把握市场顶部的时机,那么跟踪取款与存款的动态是一个有用的指标。

比特币减半

“减半”是一个有趣的Meme和严肃业务的有趣组合。

Meme方面是显而易见的,因为比特币在减半事件发生前后价值激增。

然而,它也有严肃的一面,它有多个方面。

首先,区块奖励将从6.25 BTC减少到3.125 BTC,每月减少2.25亿美元的“倾销”能力。

其次,减半将促进比特币生态系统的发展。影响已经显现。

Stack的STX在一周内上涨了75%,因为团队正在为Nakamoto的升级做准备。它将减少阻塞时间从不可用的10分钟到5秒。这是一个重大的升级,使 Stacks 终于变得有趣起来。我预计 Stacks 生态系统中会有更多的 dApp 和空投。

https://twitter.com/DefiIgnas/status/1744690427737821411

Stack并不是唯一的(但可能是最顶级的)比特币L2。BTC L2 的叙事正在爆炸式增长,多个 L2,尤其是 Merlin,计划在减半事件前后推出。

但是这些L2很复杂,所以请DYOR。

https://twitter.com/DefiIgnas/status/1756451097122578595

最后,在 840,000 个减半区块时,Ordinals Theory 创建者的 Runes 协议将启动。它将迎来一个连 Solana degens 都会嫉妒的屎币交易新时代。

总的来说,随着BTC ETF的机构法定资金流入和BTCFi带来的高人气,比特币的未来看起来很光明。

Solana

我必须承认,Solana让我很失望。这让我觉得很难过。:(

它在几乎一年的时间里没有中断过采矿区块。

因此,围绕 Solana 的看涨情绪有所下降,但 Solana 重获市场信心是主要催化剂。

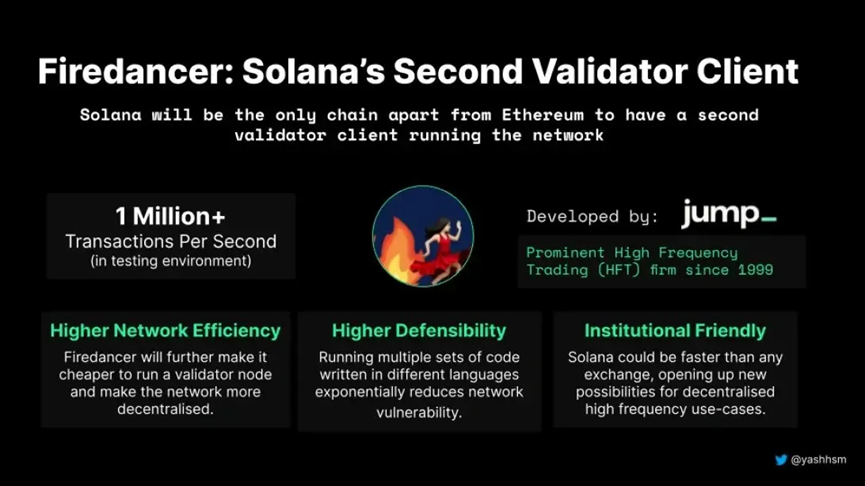

Solana Firedancer旨在使Solana更快、更安全,同时也提高了它的去中心化程度。这是Solana网络上验证者(处理交易的节点)使用的软件的新版本。

这很重要,因为它可以帮助Solana同时处理更多交易,其目标是达到每秒一百万笔交易!这可能使Solana比Visa等许多传统支付系统更快。

Firedancer还致力于通过改变网络各部分的交互方式,使网络更安全,这有助于防止黑客攻击,使网络更稳定。希望。

Firedancer由Jump Crypto开发,计划于2024年夏天全面推出。

总的来说,Mert的剧本似乎很贴切:以太坊可能会偷走Solana的光芒,直到Firedancer上线。

但这并不能保证。如果 Solana 即使在 Firedancer 升级后仍然有中断......

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

一周融资速递 | 16家项目获投,已披露融资总额约1.5亿美元(12.16-12.22)

一周融资速递 | 16家项目获投,已披露融资总额约1.5亿美元(12.16-12.22)经 Odaily星球日报不完全统计, 12 月 16 日-12 月 22 日公布的海内外区块链融资事件共 16 起,较上周数据(30 起)大幅下降。已披露融资总额约为 1.5 亿美元,较上周数据(6.

-

超越以太坊:探索新兴区块链在稳定币采用中的潜力

超越以太坊:探索新兴区块链在稳定币采用中的潜力原文作者:Aquarius 该图表展示了 2020 年至 2025 年前 20 个区块链的整体市值趋势。以太坊表现尤为突出,市值在峰值时期超过 1000 亿美元,主导着整个区块链生态系统。如此高的市值

-

美联储放鹰叠加圣诞假期,资金流入放缓致BTC迎来良性调整期(12.16~12.22)

美联储放鹰叠加圣诞假期,资金流入放缓致BTC迎来良性调整期(12.16~12.22)本报告所提及市场、项目、币种等信息、观点及判断,仅供参考,不构成任何投资建议。本周 BTC 开于 104445.15 美元,收于 95087.75 美元,途中的 12 月 17 日,创下历史新高 10

-

Blockworks Mippo:关于2025年的27个加密猜想

Blockworks Mippo:关于2025年的27个加密猜想原文来源: @Mippo编译: Odaily星球日报(@OdailyChina) 译者:Wenser(@wenser 2010 )编者按:临近 2024 年尾声,包括 a16z、VanEck 在内的诸

-

站上10万美元,BTC进入“零风险”缓步上行阶段(12.09~12.15)

站上10万美元,BTC进入“零风险”缓步上行阶段(12.09~12.15)本报告所提及市场、项目、币种等信息、观点及判断,仅供参考,不构成任何投资建议。作为一个心理关口, 10 万美元的阻障效应取决于持有者群体的意志强弱程度。本周趋势表明,当资金、情绪的大趋势形成之后,心理

-

Blockworks 联创:对 2025 年的 27 个预测

Blockworks 联创:对 2025 年的 27 个预测作者:Mippo 来源:X,@MikeIppolito_ 翻译:善欧巴,1. 美国将重新崛起为全球加密货币中心创始人将回到美国,并在纽约开设办公室。美国的加密会议规模将超过亚洲同行。2. 超过

-

关于AI Agent若干市场误读:简单谈下看法

关于AI Agent若干市场误读:简单谈下看法作者:Haotian关于AI Agent存在的若干市场误读,简单谈下看法:1)AI Agent在web2领域已经足够成熟了,web3 AI Agent有什么可比性?大凡发出此类疑问的朋友,我都默许他说

- 成交量排行

- 币种热搜榜

Pepe

Pepe Peanut the Squirrel

Peanut the Squirrel

泰达币

泰达币 比特币

比特币 以太坊

以太坊 狗狗币

狗狗币 瑞波币

瑞波币 Solana

Solana USD Coin

USD Coin First Digital USD

First Digital USD Sui

Sui 币安币

币安币 Next Generation Network

Next Generation Network ChainLink

ChainLink Shiba Inu

Shiba Inu SUSHI

SUSHI EOS

EOS DYDX

DYDX FIL

FIL UNI

UNI CRV

CRV ETC

ETC ZEN

ZEN FTT

FTT HT

HT