Mint Ventures:中短期RWA唯一正解 —— Web3国债业务

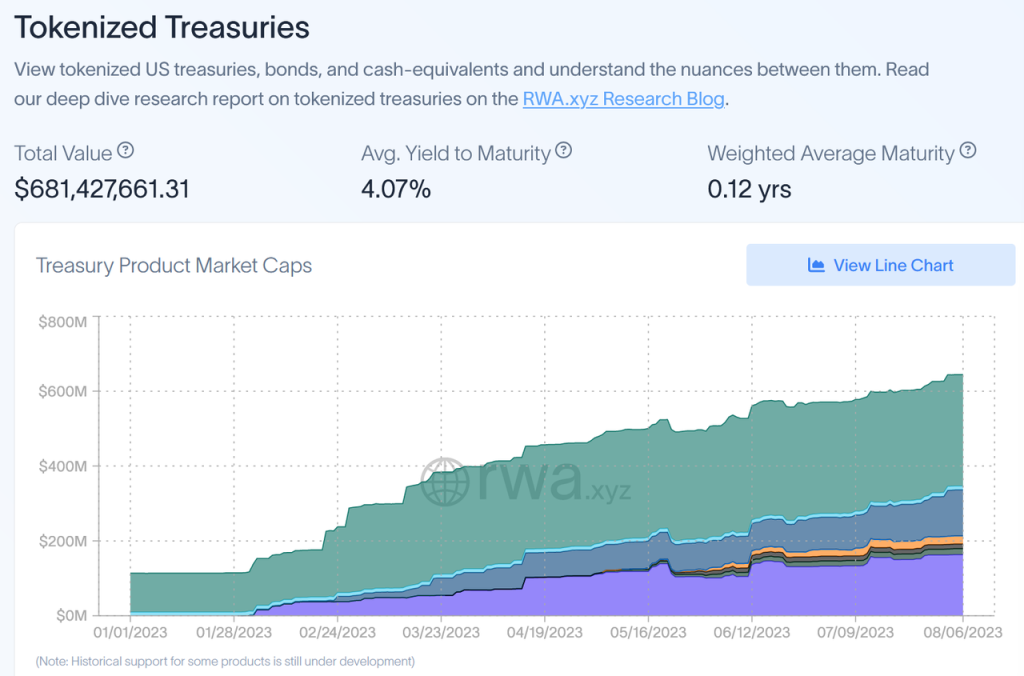

在上一篇文中,我们提到,在短中期RWA最有可能在规模和用户层面实现爆发的细分品类是国债类RWA。根据rwa.xyz的数据,当前国债类的RWA(不包含MakerDAO中的美债)项目,其代币化的国债资产已经接近7亿美元,已经较年初增长了240%左右。另外,MakerDAO中的国债RWA也迅速增长至数十亿美元的水平。国债RWA整体增速较快。

来源:https://app.rwa.xyz/treasuries

来源:https://app.rwa.xyz/treasuries

基于以上的行业背景,我们来对市场上主流的国债RWA进行分析。

1. 国债 RWA 的意义

在之前的《加密世界的原生基准利率该如何定义?》和《加密世界的“原生债券市场”展望》中,我们讨论了加密世界的原生基准利率和可能的债券市场。我们可以粗略地认为,公链的PoS收益率,是公链的无风险利率,而围绕利率则可能逐渐发展出债券市场。

但即便未来在链上没有迅速发展出一个类似于现阶段传统债券市场规模的加密原生债券市场,“链上无风险利率”LSD的出现,仍然对于投资者有非常重要的意义:以公链代币(例如ETH)为记账本位的投资者,即便在熊市,也可以获得币本位低风险收益。从这个角度讲,传统市场的一部分投资策略,就可以更加顺利地迁移至加密原生行业:比如股债平衡策略。

国债RWA与LSD一样,,一旦能在链上世界引入传统金融市场的无风险利率,则可以让U本位投资者启用传统配置策略。这样的好处有几个:

(1)U本位的投资者,在市场走熊之后,仍然有一个相对安全且稳定的生息场所。以稳定币市场为例,在2021年年中市场开始逐步走熊之后,稳定币整体市场从1880亿美元的规模下降至如今不足1300亿美元。稳定币规模的降低,也在影响市场的整体流动性;

(2)股债混合型理财产品更容易推出并被市场所接受,在传统市场中混合型理财产品也是被大多数投资者所熟悉。这也将促进DeFi资管领域的创新。

来源:https://defillama.com/stablecoins

来源:https://defillama.com/stablecoins

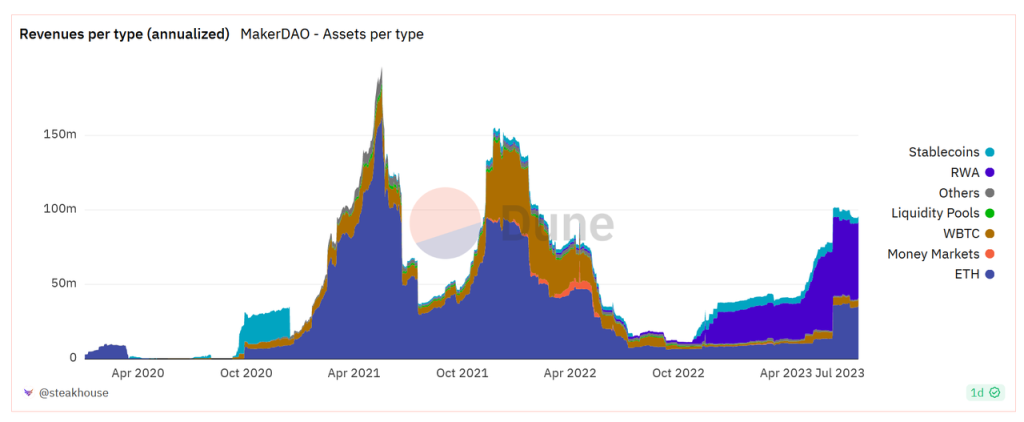

目前最典型的例子是MakerDAO。在市场熊市、美债收益率大幅提升之后,MakerDAO将美债纳入投资范围,在进入2023年之后,MakerDAO的盈利水平出现了大幅改善。

来源:https://dune.com/SebVentures/maker—accounting_1

来源:https://dune.com/SebVentures/maker—accounting_1

因此,有理由相信,其他DeFi项目在看到MakerDAO的“示范”之后,也会希望能通过RWA等更加多元的策略改善项目盈利。特别是在熊市中,RWA能为项目的稳定运营提供稳健且充足的收入来源。

2. 国债 RWA 的商业模式

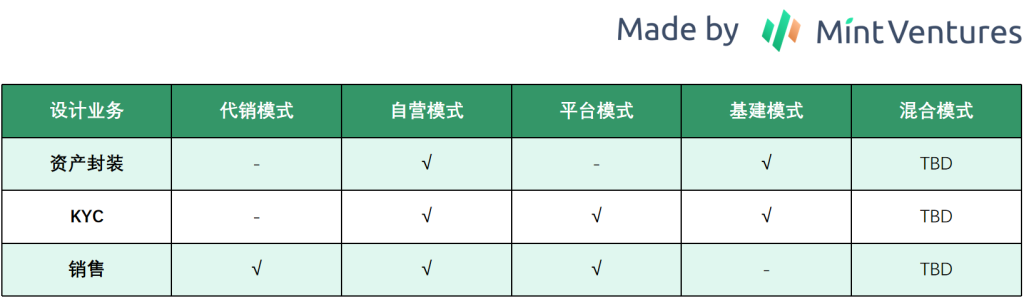

目前国债RWA,主要出现了5种业务模式,即:代销模式,平台模式、基建模式、自营模式和混合模式。

代销模式,既不直接参与到底层资产的封装环节,也不提供用户KYC服务,主要是通过加密原生的方式获客,侧重点在于商务营销、资金的获取、生态和应用场景的拓展。代表项目是TProtocol等。这一类项目,与日常使用的Aave、Compound等基础架构并没有差异,往往是通过建立资金池的形式获得流动性,然后将用户的资金汇聚在一起,然后由单一的借款人借出资金,购买美债等底层资产。

平台模式,即项目方只提供上链、销售、KYC等一系列服务方案,但不亲自下场封装资产。代表项目是Desmo Labs等。这一类项目一般提供3类服务:(1)资产/权益token化的服务;(2)链上可验证信息服务;(3)用户KYC服务等。这类型项目理论上可以协助封装任何一类来自于传统市场的资产/权益,不局限于国债RWA,在商业上更贴近于互联网平台的模式。想在这个赛道中脱颖而出,需要考虑项目方本身一站式解决方案的易用性,还要考量项目方获客能力。

基建模式,即提供RWA上链、资产购买、资产管理等服务,但自身不直接接触C端/B端购买国债的用户。代表项目包括Centrifuge、Monetalis Group等。

自营模式,即项目方自己寻找相应的资产,和外部合作方一起建立业务架构,做好资产的风险隔离,并将资产/权益代币化。目前这类型模式的项目较多,比如MakerDAO、Franklin OnChain U.S. Government Money Fund、Frax Finance等。这一类模式,相对于前两种模式的链下业务复杂程度较高,在法务、公司业务架构的建立、资产与合作方的选择方面都需要投入精力。不过,这类型项目的一个重要优点也来源于此:底层资产相对可控,项目方有能力主动管理风险。

混合模式,即可以是上述4种模式的综合。这类型的项目,可自己提供相应的如上链、KYC等服务,同时也会自己寻找资产,直接向用户提供相应的投资机会。这类型项目的代表是Fortunafi。以Fortunafi为例,它自身提供4类服务:(1)Access Capital,即向融资方提供资金获取的途径;(2)Earn Yield,即已经封装好的资产,用户在完成KYC后可以直接投资;(3)Protocol Services,即向其他协议提供治理、国库管理等服务;(4)whitelabeled products,即提供RWA的上链全流程服务。当然,这类型项目的RWA服务并不局限在国债,也可以提供其他资产的上链封装服务。

当然,除了以上5种模式之外,还存在服务于RWA的DEX等更加纯粹的交易类基础设施,例如DigiFT等。不过这类型项目不参与底层资产的筛选、上链、销售等环节,在这里不进行过多赘述。

3. 资产端:底层资产与资产端架构

3. 资产端:底层资产与资产端架构

3.1 底层资产

目前市场中存在以下几种类型:

(1)美债ETF。采用这类型底层资产的项目包括Backed Finance、Swarm、MakerDAO和ARKS Labs等。采用这类型方案的优势在于简单:底层资产的管理问题交给了ETF的发行方和管理方,包括流动性、债券的滚动续作问题,都不用这类型项目的项目方亲自管理。美债ETF目前还没有出现过重大风险问题,所以对于这类型项目方而言,在资产管理等方面的操作风险也不用特别担心,只需要将市面上规模最大、流动性最好的资产纳入即可。

(2)美国国债。采用这类型底层资产的项目包括OpenEden、TrueFi、Matrixdock等。这类型项目往往选择较短期的美债,在流动性上也与现金等无异。但是,由于是项目直接寻找合作的委托方,这类型项目本身需要承担资产管理相关的风险,挑选到合适的合作方非常重要。

(3)美国国债(US Treasury Debt)、美国政府机构债券(US Government Agency Debt)、现金/逆回购(Repurchase Agreements)三类资产的组合。采用这类型底层资产的项目包括Franklin OnChain U.S. Government Money Fund、Superstate Trust、TProtocol、Arca Labs、Maple Finance等。同样的,这类型的项目,会将底层资产的管理问题,委托给专业的管理人进行管理,底层资产的续作、流动性问题,都将与项目方直接相关。在操作层面上,一旦项目方没有挑选到足够优质的管理方,则可能会出现问题。

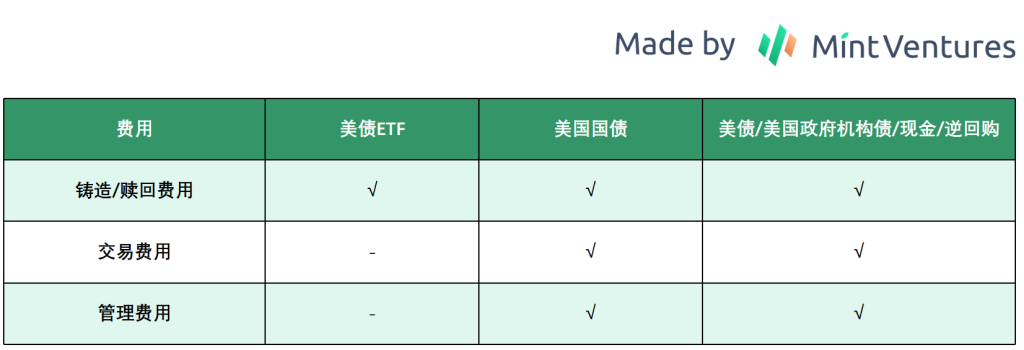

3.2 费用结构

以上讨论的3种底层资产,导致的费用结构也不太一样。我们在不考虑链上交易导致的gas fee的情况下,其主要费率架构如下图:

由于美债ETF类的管理交由了ETF管理方,所以主要的费用问题来自于铸造和赎回环节,这个环节的费率往往在0.05%-0.5%左右;后两者因为涉及到底层资产的管理等方面,所以新增了管理和交易费用,管理费用的成本大约为0.3%-0.5%,交易费用则是银行的转账费用等各方面,费率也在0.2%左右。

由于美债ETF类的管理交由了ETF管理方,所以主要的费用问题来自于铸造和赎回环节,这个环节的费率往往在0.05%-0.5%左右;后两者因为涉及到底层资产的管理等方面,所以新增了管理和交易费用,管理费用的成本大约为0.3%-0.5%,交易费用则是银行的转账费用等各方面,费率也在0.2%左右。

3.3 资产业务架构

底层资产方面的不同,也会影响整个业务逻辑架构。当前市场中存在以下几类:

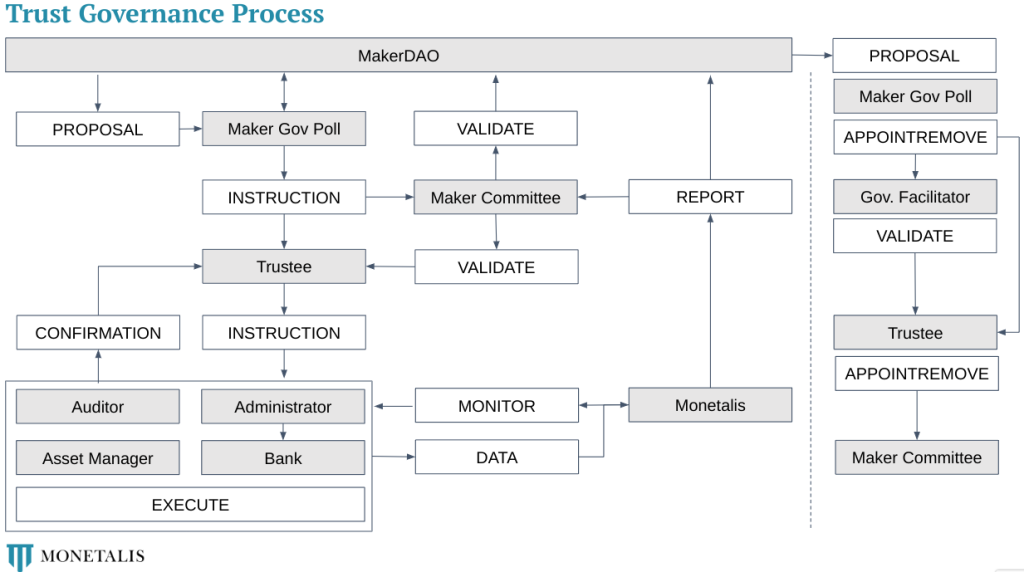

(1)信托架构:目前采用这个方案的项目包括MakerDAO等。

来源:https://forum.makerdao.com/t/mip65-clydesdale-governance-framework-setup/16565

来源:https://forum.makerdao.com/t/mip65-clydesdale-governance-framework-setup/16565

信托运行机制是由发起人将资产转让给SPV成立信托关系,发起人获得信托收益权,然后发起人再将信托受益权转让给普通投资者。在以MakerDAO的美债RWA架构为例,包括了管理人、审计等多种角色,但链下的业务架构,一部分由Monetalis Group搭建。相应的资产购买、定期报告、上链,均由Monetalis Group完成。在这种架构中,MakerDAO通过治理来影响规模、底层资产的购买等细节。

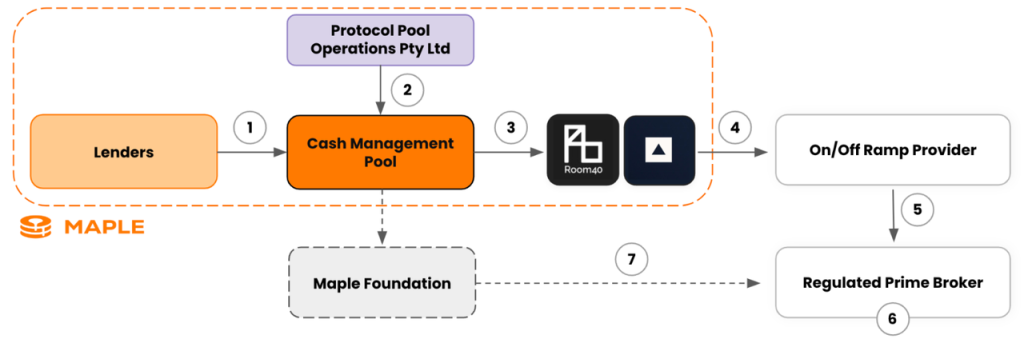

(2)有限合伙SPV业务架构:目前Maple Finance、Matrixdock等项目采用了这类型的业务架构。项目放会参与到资产的寻找、流动性的获取这个流程中去。

SPV,即“Special Purpose Vehicle”——特殊目的的载体。SPV的主要职能是在资产证券化/资产购买的过程中,向投资者融资。最初的设计目的,是为了实现破产风险隔离。严格来说,上述第一种信托架构也可以算是一种SPV架构。现在的SPV发展已经愈发成熟,除了破产风险隔离之外,还有几个方面的优势:(1)简化财务管理流程,摆脱传统公司业务架构中财务流程牵扯部门过多、业务流不清晰的问题;(2)方便穿透管理,一般情况下,单个SPV对应单个项目/资产,这可能规避掉管理方面的问题。比如在一家商业银行内,投资者想穿透式了解底层资产的状况有一定难度,因为银行不会披露过多细节,这类型的信息可能只是在银行内部用的管理会计层面才会披露。以个人住房贷款,在对外披露的财务报表、年度报告中,不会披露这类型贷款的特点,更别说具体到单个债务人的信息。但是如果将个人住房贷款打包放在SPV里面,就要更加详细地披露贷款的信息,比如年限、利率、抵押物、贷款金额,有时候会细化到单笔贷款的具体信息。这样的话,SPV能提供的信息就丰富很多了;(3)降低税费,对于某些底层资产,SPV的税费标准更低。

在这个业务架构中有两层结构:

第一层,用户与SPV:用户直接拿到的其实是SPV的债权,用户的收益得到保证的前提是SPV能够按时履约;

第二层,SPV与商业银行:SPV会参与到国债市场中,也会参与到银行间市场进行逆回购等操作。在这个过程中,如果银行之间的逆回购发生违约,则可能会比直接持有美国国债有更大的风险。

另外,在这个架构中用户所面临的风险会多一层:即SPV本身可能会存在一些风险。

ARKS Labs把上面的业务架构做了一个拓展:在一个大业务架构中嵌套小的SPV,这可以实现业务规模的可扩展性,未来在增加新的底层资产时操作起来也很方便。这和之前在《RWA漫谈:底层资产、业务结构和发展路径》中提到的MakerDAO的架构非常类似。

来源:ARKS Labs

来源:ARKS Labs

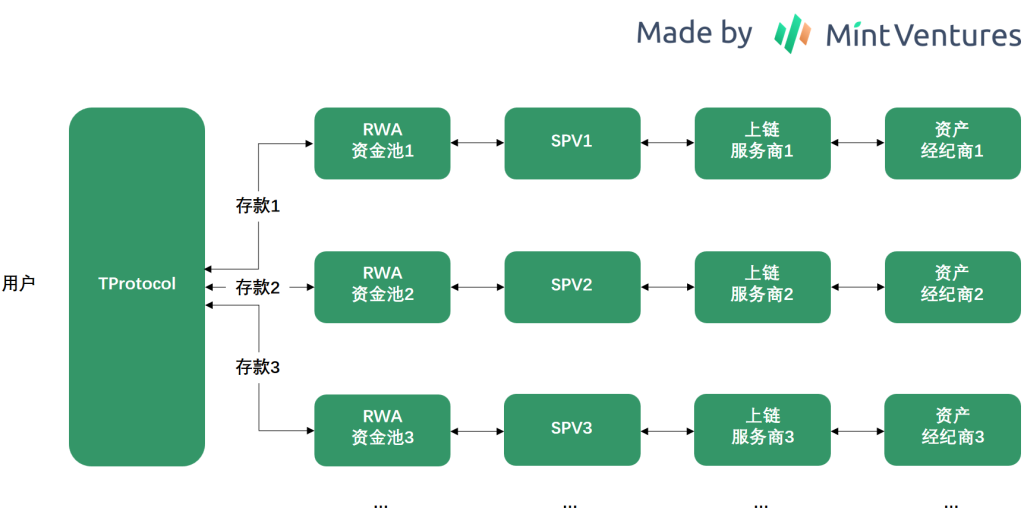

(3)借贷平台+SPV架构:目前TProtocol采用了这类型的业务架构。相较于上面提到的第二种SPV业务架构的区别在于,第二种SPV业务架构中,SPV的相关方之一是项目方,项目方会参与到资产的寻找和封装环节中去。而在TProtocol中,SPV并不与TProtocol相关,而是RWA资产的发起方。

以下图为例,SPV的发起方,可以是不同的机构,后续的上链服务商、资产经纪商也可以不同。TProtocol的业务机构更加灵活,但这并非没有成本:随着合作方越来越多,SPV后续的管控,包括对于服务商的检查和管理能力可能也会在一定程度上降低。

(4)基金份额链上化:与传统基金购买的策略相似,需要知道详细的购买人的信息等与地址一一对应。目前Franklin OnChain U.S. Government Money Fund采用了这样的业务架构。这类型的项目,更像是过去常说的“链改”,即项目方将链下的资产、购买人信息上链,未来的转账信息也将以簿记方式记录后,在区块链上再次记录。

(4)基金份额链上化:与传统基金购买的策略相似,需要知道详细的购买人的信息等与地址一一对应。目前Franklin OnChain U.S. Government Money Fund采用了这样的业务架构。这类型的项目,更像是过去常说的“链改”,即项目方将链下的资产、购买人信息上链,未来的转账信息也将以簿记方式记录后,在区块链上再次记录。

虽然现阶段RWA赛道处于早期,用户和资金规模对于业务架构的要求并不高,但随着国债RWA的价值逐渐被投资者认可,架构的“可扩展性”就变得非常重要,能不能及时封装新的资产、接入更多的链下服务商可能是在赛道快速发展阶段的胜负手。

4. 用户端:KYC 与其他要求

由于底层资产和业务架构的不同,项目方对于用户端的要求也出现了区别。当前,主要区别存在3方面:

(1)起投资金门槛:以MakerDAO、ARKS Labs、TProtocol为首的项目,并没有设定用户的起投金额限制,但Maple Finance、TrueFi、Arca Labs、Backed Finance等项目,则设定了明确的起投金额限制。“无起投金额限制”更加贴合当前DeFi用户的习惯,部分起投金额在10万美元以上的项目,则主要针对于较高净值的用户。

(2)KYC要求:根据KYC的难度,可分为3类:无KYC项目,例如Flux Finance、ARKS Labs和TProtocol;轻量级KYC,如Desmo Labs,只需要上传护照等信息;重度KYC,如OpenEden、Ondo Finance、Maple Finance、Matrixdock等,需要提交比肩传统金融行业的KYC信息。较高的KYC门槛,不仅仅在传统金融行业意味着门槛,对于现阶段的DeFi用户来说更是不好接受。

(3)其他要求:部分项目还将自己的投资者限定一些地区之外,比如只服务非美国用户,或只服务非美国、非新加坡、非香港地区用户。这类型的限制一般通过限定IP地址来实现。

部分项目对于用户的要求,比如KYC和地区限定,往往通过第三方的KYC服务商来进行检验,项目方并不直接参与到KYC的审核流程中。

5. 收益分配策略与可组合性

5.1 收益分配策略

目前市场中主要存在两种收益分配策略:

第一种策略最为常见,即直接通过债权关系分配。不论用户持有的是SPV债权,还是通过其他架构获得国债ETF、国债等,最终用户可以拿到国债产生的绝大部分收益。刨除在铸造和销毁,以及中介机构所赚取的收益之外,用户大概可以获得4个百分点左右的净收益。

这样的收益分配方式非常类似于LSD:质押收益大部分返还给用户,只扣除一部分手续费。

第二种策略目前只出现在MakerDAO这个项目中,即通过存款利率的方式。由于用户的资金不直接对应底层资产,MakerDAO使用类似于商业银行息差模式:在资产端,将资产投入RWA等目前相对高收益的资产中;在负债端,通过DSR来调节用户获取的收益。截至目前,DSR已经进行了4次调节,分别是:(1)从1%调整至3.49%;(2)从3.49%调整至3.19%;(3)从3.19%调整至8%;(4)从8%下调至5%。

这种策略给了项目团队更大的灵活度,但坏处可能也显而易见:用户对于未来收益率缺乏一个更加清晰的分析框架。本来是国债RWA,用户直接理解应该是获得了近似于国债收益率的收益水平,但是通过货币政策,比如最近MakerDAO把超额收益给存款用户了,导致飙升到了8%,后面如果存款用户增加到足够多的数量,收益率又会下降至美债收益率附近,这种波动对于希望收益率水平稳定的投资者不算友好。

对于国债类RWA的收益率,明确清晰的“可预见性”是非常重要的,因此第一种收益分配策略,可能优于第二种策略。不过一旦采用第二种策略的项目明确了锚定国债收益率,那么两者从收益率的角度看,就不存在什么区别了。

5.2 可组合性

由于KYC的要求,让国债RWA的代币在可组合性上也出现了分化:

部分严格KYC资质的项目,例如Ondo Finance、Matrixdock、Franklin OnChain U.S. Government Money Fund等,因为有对地址进行白名单限制,所以即便在链上存在相应的代币交易池,也无法做到无需准入让用户随意交易。这类型的项目,除非能让底层资产的规模足够大,否则想得到众多DeFi项目的支持进而获得更加丰富的可组合性,难度较大。

而无需KYC的项目当前不存在可组合性上的难度,唯一限制这类型项目可组合性的,则是项目本身的商务资源、BD能力、项目本身的规模等因素。

6. 总结

通过梳理以上国债RWA项目,我们可以模糊地看到这类项目在中短期内可能胜出的业务模式:

底层资产:采用国债ETF可能是一个相对取巧的方式,将流动性管理等问题交给了传统金融领域的巨头来操作。如果是直接购买美债或混合类资产,则考验项目方自身挑选合作方的能力;

业务架构:已经存在相对成熟的模式可以套用,最好其可扩展性较强,方便更快扩充规模,以及在未来纳入新的资产品类;

用户端:中短期来看,无需KYC、无资金门槛要求的项目的用户群体更加广泛。未来若监管强制要求需要KYC,轻量级KYC项目则可能会成为较主流的方案;

收益分配:为了让国债RWA的投资者对于收益率的预期更稳更放心,最佳方案是项目提供给用户的收益率与国债收益率保持比率的一致;

可组合性:在监管尚未对链上RWA资产的访问许可做限制之前,尽可能拓展用户国债RWA代币的使用场景,是各个项目方能在中长期内获得更大业务体量的重要因素。

中长期的竞争,或许会由于监管越来越深度的介入,某些轻量级KYC的项目可能拥有更大的机会。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

解读CKB版 “闪电网络” Fiber Network:比特币可编程性扩展的另一种思路

解读CKB版 “闪电网络” Fiber Network:比特币可编程性扩展的另一种思路作者:NingNing行业周期与宏观金融周期共振,加密行业正处在与 2019 年相似的整体性迷茫之中,现阶段不仅流动性枯竭,叙事貌似也在枯竭。市场不但对 VC 叙事兴趣阙如,对反 VC 的 Meme 叙事也已经疲倦。就像每次哲学危机,人们都会回归柏拉图寻找出路,当加密行业危机时,我们也需要回归比特币、回归中本聪。正如 CKB 生态 RGB++ 协议创始人 Cipher 在最新 Blog 里所阐述的,加密行业需要对以太坊 “链上计算” 的路径依赖进行反思,回归P2P经济学,让计算归于链下,让验证归于链上。因

-

面对NFL球员工会起诉,“退圈”的DraftKings竟主动承认NFT是证券?

面对NFL球员工会起诉,“退圈”的DraftKings竟主动承认NFT是证券?作者:Zen,PANews近日,美国国家橄榄球联盟球员协会 (NFLPA) 指控数字体育娱乐和游戏公司DraftKings 逃避了其 NFT 球员许可协议的付款义务。在放弃NFT业务后,涉嫌出售未注册证券而遭到集体诉讼的DraftKings又背上了一起官司。而有趣的是,在与NFLPA的纠纷中,DraftKings的立场似乎已从反驳转变为积极承认“NFT就是证券”。放弃NFT业务:驳回集体诉讼的动议遭到否决今年7月底,Draftkings在给用户的电子邮件中表示:“经过慎重考虑,DraftKings 决定终

-

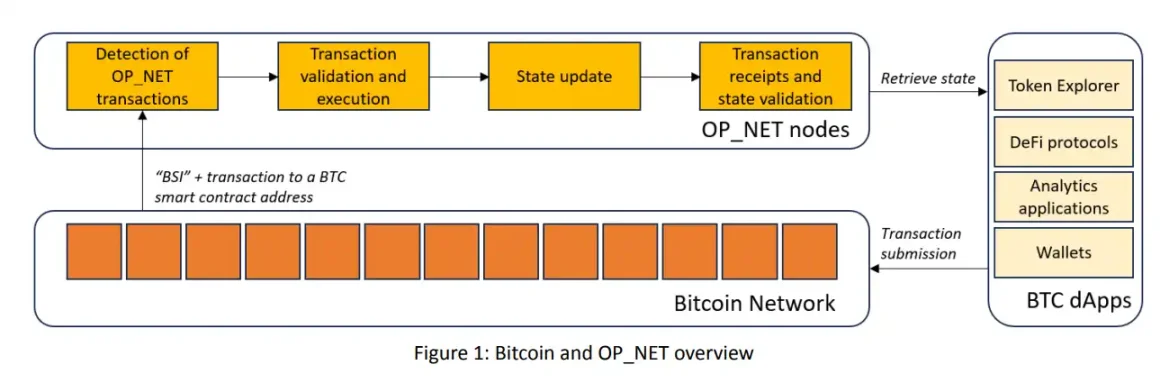

简析两种最新比特币智能合约实现方案:OP_NET与Arch有何区别?

简析两种最新比特币智能合约实现方案:OP_NET与Arch有何区别?作者:Cookie过去半个月,OP_NET 与 Arch 这两个比特币主网上的智能合约实现方案引发了较多的讨论。有意思的事情是,OP_NET 这个名字与大家熟悉的 OP_CAT 很像,都以「OP_」开头,具有很强的、让大家认为这哥俩差不多的迷惑性。所以,在开篇要和大家先提一嘴 OP_CAT。首先,OP_CAT 是比特币操作码,从去年开始有以「量子猫」Quantum Cats,也就是「大巫师」Taproot Wizards 的创始人 Udi Wertheimer 为首的社区力量一直在呼喊要「复活」OP_CA

-

争议不断,以太坊正在失去“万链之王”的权威

争议不断,以太坊正在失去“万链之王”的权威作者:Climber,金色财经近期围绕以太坊的话题和争议越来越多,不仅 Vitalik 本人需要下场解释观点,就连以太坊基金会也要发布公告来平息社区的质疑声。在本轮牛市周期中,以太坊的表现可谓平平。而美国以太坊现货 ETF 的通过也并未让 ETH 走势如投资者期待般爆发,相反却在币价方面越走越低。这就不免让有着「万链之王」美誉的以太坊逐渐失去投资者和社区的尊重,进而质疑起有关以太坊的方方面面。争议不断,以太坊亟需重塑权威最近一段时间以来社区成员对 Vitalik 言论观点、以太坊基金会乃至以太坊生态系统的

-

从《黑神话:悟空》谈起,GameFi何时能取得真经?

从《黑神话:悟空》谈起,GameFi何时能取得真经?作者:YBB Capital Researcher Zeke前言本文是市场垃圾时间中的一些闲聊,需要对传统游戏市场有一定程度了解。大家可以把这篇文章当作日记或者随想观看,这些只是我在游玩《黑神话:悟空》之后对GameFi的一些粗浅思考,以及对这个赛道未来的看法。一、游戏科学的九九八十一难三天全网销量破千万、Steam玩家同时在线峰值破235万、多家品牌联名周边销售爆火、国家级媒体多次采访、多个游戏取景地可凭游戏通关记录终身免费进入、86版《西游记》YouTube观看量超400万。以上,是《黑神话:悟空》上

-

Gavin Wood:如何防止女巫攻击进行有效空投?

Gavin Wood:如何防止女巫攻击进行有效空投?演讲:Gavin WoodGavin 近期一直在关注的女巫攻击(civil resistance)的问题,PolkaWorld 回顾了 Gavin Wood 博士在 Polkadot Decoded 2024 上的主题演讲,想要探究 Gavin 在如何防止女巫攻击上的一些见解。什么是女巫攻击?你们可能知道,我一直在研究一些项目,我在编写灰皮书,专注于 JAM 项目,也在这个方向上做了一些代码的工作。实际上,在过去的两年时间里,我一直在思考一个非常关键的问题,这个问题在这个领域中非常重要,那就是如何防止女巫

-

市场热议,链抽象将成加密新叙事?

市场热议,链抽象将成加密新叙事?2024年,加密货币领域的技术创新持续加速,链抽象(Chain Abstraction)逐渐成为行业内的焦点。链抽象技术的核心在于通过隐藏底层技术的复杂性,让用户能够更加便捷地在多个区块链之间进行操作。传统的区块链技术通常要求用户掌握不同链的操作流程,并需要应对跨链操作中的技术难题,这极大地吸引了新用户的进入。而链抽象的出现,则为这些问题提供了有效的解决方案,成为Web3建设不可忽视的重要一环。01、什么是链抽象及其作用链抽象能够将不同的区块链之间的差异整合在一个统一的操作界面中,使得用户只需一个账户即可

-

今日日报|马斯克和特斯拉赢得“被指控操纵狗狗币”的诉讼;稳定币支付平台Bridge完成5800万美元融资

今日要闻提示:马斯克和特斯拉赢得驳回指控他们操纵狗狗币的诉讼OpenAI和Anthropic已同意将其主要新AI模型在发布前共享给美国政府OKX将上线Hamster Kombat(HMSTR)现货交易X平台纽约总部将于9月13日关闭,预计将迁往得州萨尔瓦多总统布克尔成为《时代》杂志最新一期封面人物稳定币支付公司Bridge完成5800万美元融资数据:MATIC、SHIB、UNI代币头部地址持仓均超50%网龙今年上半年通过出售2.9亿元的加密货币,获利5100万元人民币监管消息美国众议院计划在9月举行多场加

- 成交量排行

- 币种热搜榜

Pepe

Pepe dogwifhat

dogwifhat 来源:

来源: 泰达币

泰达币 比特币

比特币 以太坊

以太坊 狗狗币

狗狗币 Solana

Solana USD Coin

USD Coin Shiba Inu

Shiba Inu 瑞波币

瑞波币 First Digital USD

First Digital USD Sui

Sui 艾达币

艾达币 币安币

币安币 Tellor

Tellor RAY

RAY EOS

EOS FIL

FIL DYDX

DYDX LUNC

LUNC MASK

MASK ETC

ETC CFX

CFX DOT

DOT CRV

CRV