链上数据深度分析:Mt. Gox偿付影响到底有多大?

在经历了长达十多年的复杂法律程序后,Mt. Gox倒闭事件中被追回的比特币终于开始偿付给其债权人。这一历史性的时刻,不仅标志着自2013年以来悬而未决的负面事件接近尾声,也为比特币行业的主要市场悬念画上了句号。

摘要

- 截至目前,从Mt. Gox黑客攻击事件中追回的142,000枚比特币中,已有59,000枚通过Kraken和Bitstamp等交易平台偿付给了债权人。这一偿付过程不仅是对债权人耐心的肯定,也反映了比特币行业逐渐成熟的一面。

- 新投资者持有的资产比例正在下降,远低于往常宏观市场顶部所见到的水平。这凸显了投资者行为普遍转向长期静持。

- 长期持有者群体目前持有市场中比特币总资产的45%,这一数值与往常市场处于周期顶部附近时的水平相比,仍然相对较高。

Mt. Gox偿付姗姗来迟

经过十多年的漫长法律程序,Mt. Gox的债权人终于迎来了他们的历史性胜利——从倒闭的Mt. Gox中追回的比特币终于开始偿付——且如愿以比特币而非法币的形式,再次回到他们手中,这不仅是对他们长期斗争的回报,也是对比特币价值的一次肯定。

从心理学角度看,这为自2013年以来,比特币行业的主要市场悬念划下了终章。最终,有超过141,686枚比特币被追回,其中的近59,000枚已被重新分配给债权人,其余的部分也将在近期完成偿付。

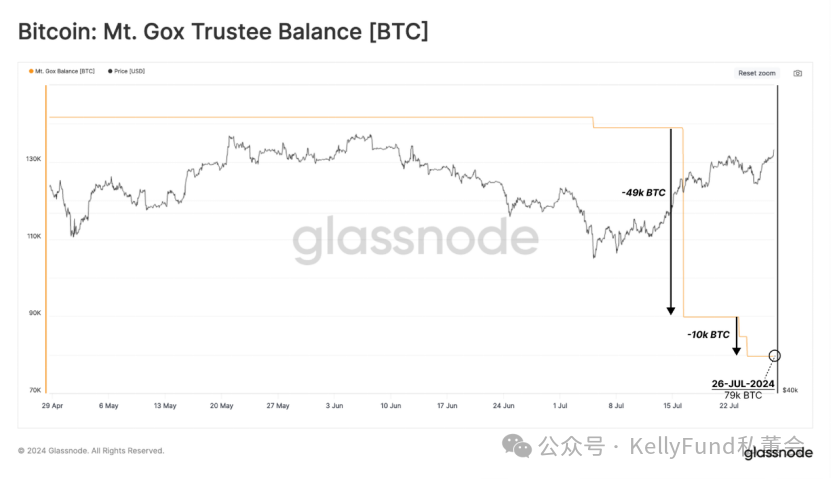

图一:Mt. Gox债权人账户余额

偿付详情

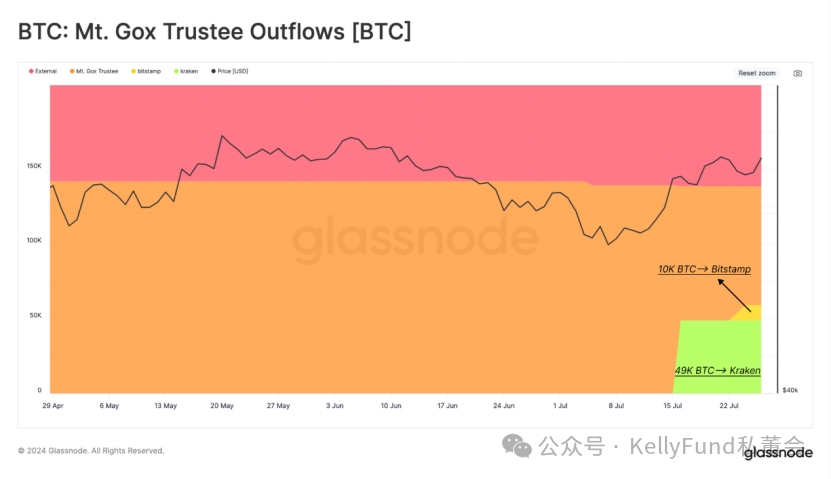

Kraken和Bitstamp是负责重新分配债权人资金的指定交易平台。其中,Kraken已收到 49,000枚比特币,而Bitstamp也已收到首批10,000枚比特币。

图二:Mt. Gox债权人资金流出

我们应当注意到,Mt. Gox的债权人是在经历了长期的艰苦斗争之后,才得以收回这些比特币资产。这可能会影响他们接下来处理这些资产的方式:

- 债权人选择接收比特币而非法币偿付,这在日本破产法的执行中前所未有。

- 在长达十年的冗长法律程序中,有几家实体曾试图收购债权人的债权。

- 尽管Mt. Gox的倒闭距今已经十分久远,但许多并未出售其债权的债权人可能时至今日,仍然在比特币领域非常活跃。

我们猜测,这些比特币中,可能只有非常小的一部分可能会在市场上被出售掉——换而言之,它们对市场价格的影响可能非常有限。

市场影响分析

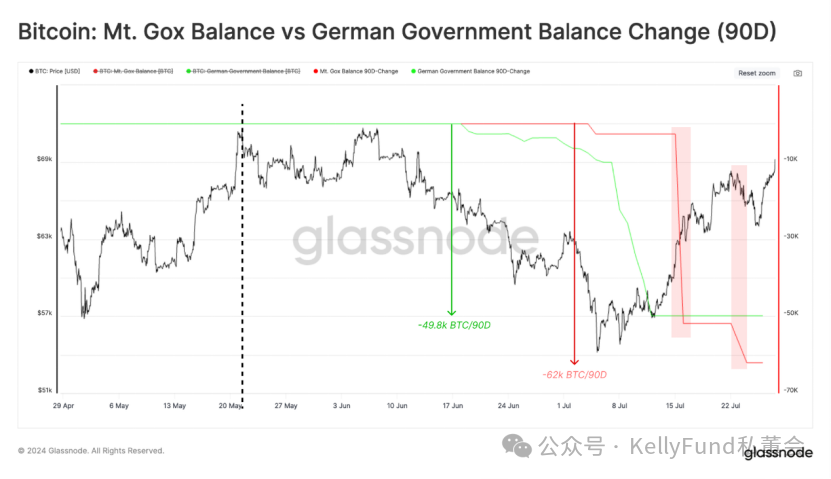

如下图,过去2个月中,Mt. Gox资产与其他大型实体的分配规模相比,赔付的资产量已经比ETF流入、Miner铸造,以及德国政府所抛售的资产规模都要更大。

图三:大型实体的累积比特币出售量

然而,由于债权人可能选择长期持有而非立即抛售,因此这些比特币对市场的卖方压力可能并不会如预期般巨大。

在Mt. Gox偿付期间,比特币价格一直在66,000至68,000美元之间波动,这可能暗示卖方压力其实并没有我们之前想象得那么高,且/或市场需求也相对稳定。

图四:Mt. Gox债权人余额 vs. 德国政府比特币资产余额(90日)

事实上,从近期比特币价格的波动情况来看,市场已经能够很好地吸收这些新增供应。

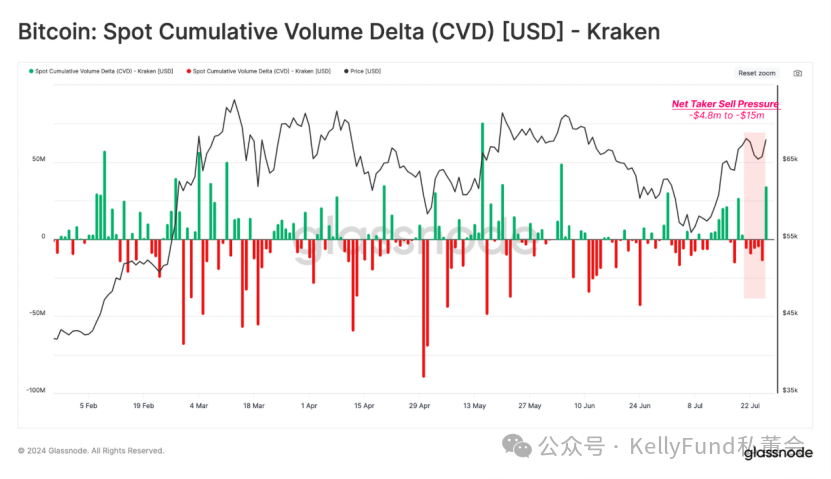

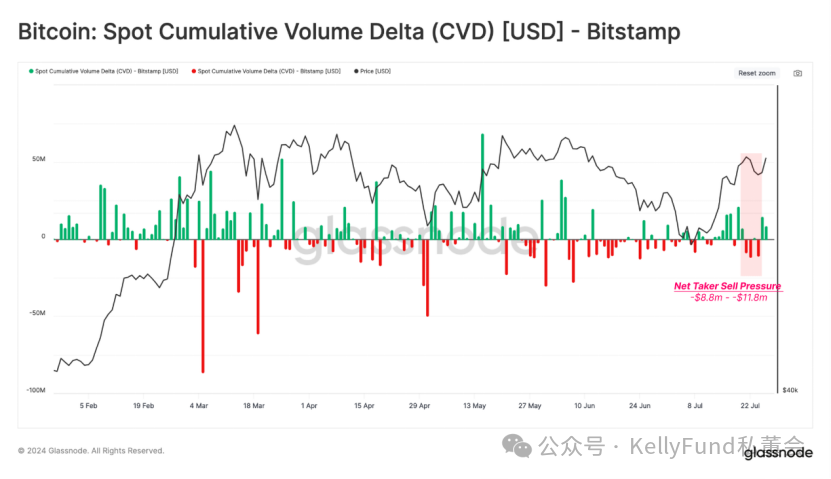

由于Kraken和Bitstamp都是执行偿付工作的指定交易平台,因此可以利用现货累计交易量增量(CVD)指标来继续进行分析。其中,CVD指标用以衡量CEX现货买卖交易量之间的净差额(仅计算市场订单)。

与Kraken相关的CVD指标显示,在它执行偿付之后,市场中的卖方压力略有上升,但上升幅度仍然处于日常范围之内。

图五:Kraken的CVD指标

Bitstamp的情况大体相似,只是卖方占主导地位的倾向略有增加。

这意味着,Mt. Gox的债权人有较大概率保持着长期持有这些比特币资产的心态。如果事实的确如此,那么这对于市场而言意义非凡——毕竟自2013年以来,比特币价格大幅上涨,这可能使债权人抱持着继续持有,继续获利的动机。

图六:Bitstamp的CVD指标

长期持有趋势

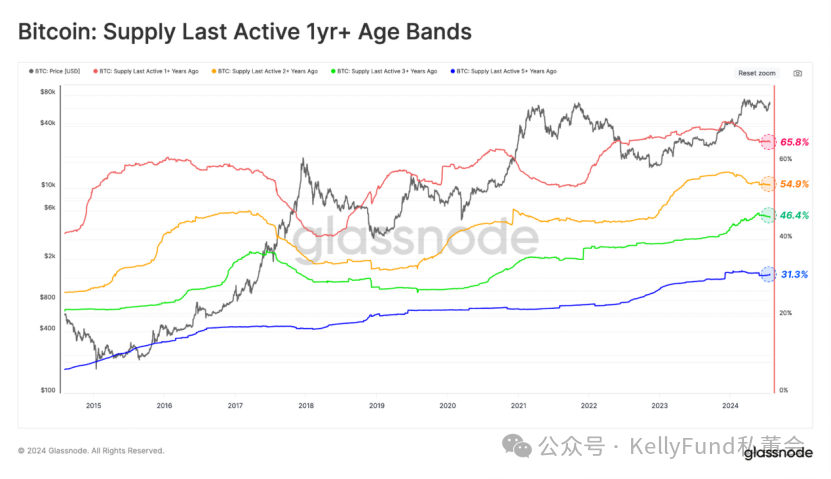

比特币牛市通常会吸引卖方压力,因为更高的价格会使长期持有者不断获得更高的利润。今年3月和4月,持有时间超过1年和2年的比特币总量大幅下降,正说明了这点。

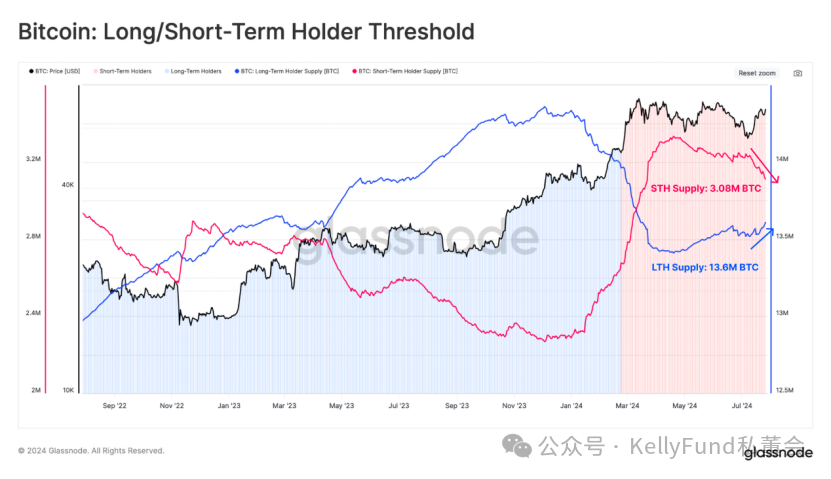

下图可见,当价格逼近73,000美元(3月13日破此值)的历史峰值时,长期投资者抛售资产并获利出局。该曲线的下降速度最近有所放缓,表明长期持有的决策开始重新抬头,并再次成为投资者的主要投资行为。

- 资产上次活跃时间在1年以前:65.8%

- 资产上次活跃时间在2年以前:54.9%

- 资产上次活跃时间在3年以前:46.4%

- 资产上次活跃时间在5年以前:31.3%

图七:活跃时间在一年前的比特币资产

通过分析不同持有时间的比特币资产比例,我们也可以发现长期持有者正在成为市场的主导力量。

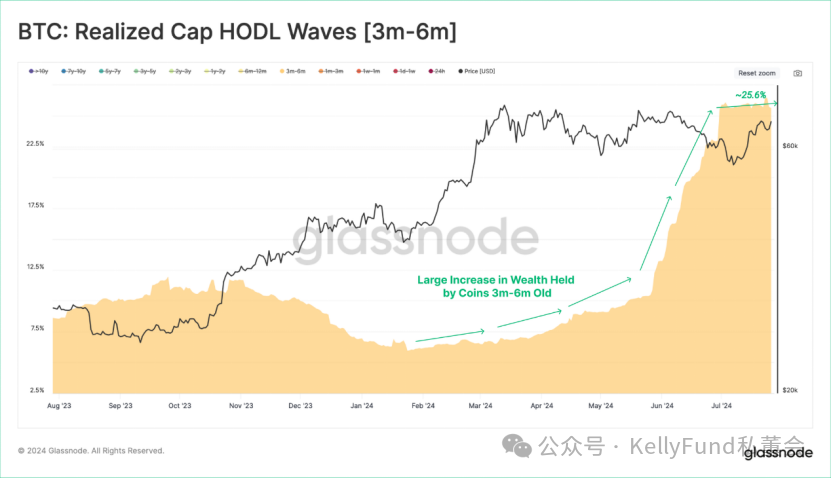

通过分析“静持比特币的波段已实现市值”这一指标,我们可以识别持有时间不足三个月的比特币资产所锁定的收益,由此得以从中预估市场中有多少来自新投资者的需求。

目前,新投资者持有的资产比例正在下降,远低于宏观市场顶峰通常出现的水平。这说明,在近期,投资者行为开始普遍转向长期静持。而自73,000美元的历史最高价出现以来,流入市场的新需求也大规模放缓。

图八:静持比特币的波段已实现市值

持币3至6个月的群体的资产正在显著增长。这再次表明,坚持持有开始慢慢变成当前投资者所奉行的主流策略,这也导致他们随着时间的推移逐渐转变为长期持有者。

图九:静持比特币的波段已实现市值(持币时间3月-6月)

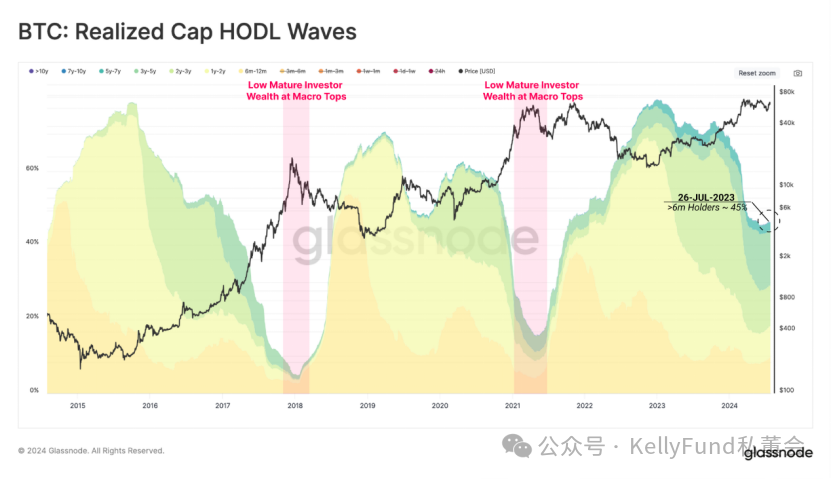

下图显示了持有比特币超过6个月的长期投资者在当前的行为模式。

这些长期投资者目前持有全网总资产的45%,与历史宏观周期接近顶峰时的情形相比,这一比例相对较高。这强调了长期持有者始终坚持持有,并且仍在耐心地等待一个更高的市场价格。

图十:长期持有者的静持比特币的波段已实现市值

比较长期和短期持有者的总资产余额,我们注意到,在他们之间出现了一个新的决策分歧。来自长期持有者的供应量正在增加,而来自另一侧的供应量则在减少。

在当前,长期和短期持有者的分水岭是2024年2月下旬前后,当时的比特币价格约为51,000美元。由此推算,许多在ETF炒得最炙手可热的时期中易手的比特币,将在近期转为长期持有状态,而这将导致这种决策分歧进一步加速。

图十一:长短期持有的分水岭

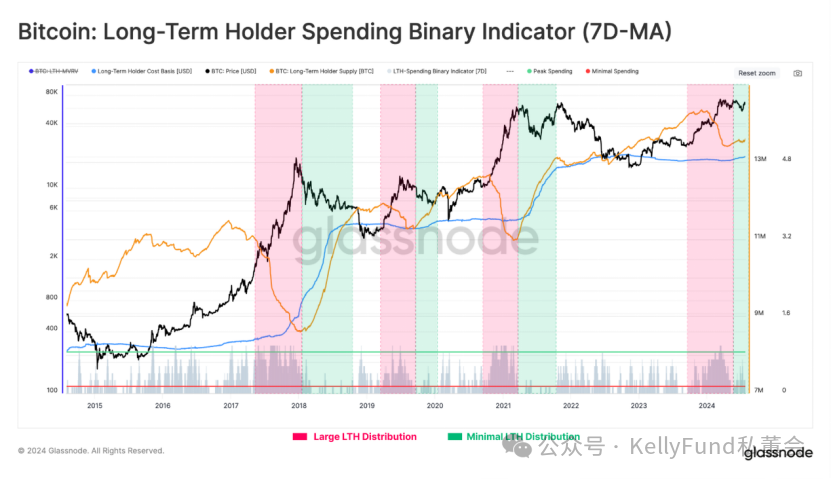

最后,我们利用长期持有者的二元支出指标,分析和可视化静持比特币的分配压力。

长期持有者群体的分配压力仍然相对较轻,而且当前还在继续下降。这进一步证实了我们的论点,即比特币供应仍然由信念坚定的长期持有者主导。而在当前,继续坚定持有仍然是我们的首选策略。

图十二:长期持有者二元支出指标(7日移动平均)

总结

Mt. Gox的偿付事件不仅是对债权人长期斗争的肯定,也是比特币行业逐步走向成熟的重要标志。

尽管这一事件可能会给市场带来一定的卖方压力,但考虑到投资者行为的普遍转变以及市场的稳定态势,这种压力可能会被有效缓解。

未来,随着长期持有者继续主导市场供应,并等待更高的价格出售资产,比特币市场的长期发展仍然充满潜力。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

AI Web3:塔楼与广场

AI Web3:塔楼与广场引言近两年,AI 的发展像被按了加速键,这场由 Chatgpt 煽动的蝴蝶翅膀,不仅打开了生成式人工智能的新世界,同样在彼岸的 Web3 掀起了洋流之势。在 AI 概念的加持下,相较放缓的加密市场融资

-

市场恐慌升级,关注转向DeFi与AI Agent赛道|Frontier Lab加密市场周报

市场恐慌升级,关注转向DeFi与AI Agent赛道|Frontier Lab加密市场周报市场整体概况当前市场处于极度恐慌状态,情绪指数从 53% 跌至 7% ,叠加美联储鹰派表态(降息预期从 4 次降至 2 次),触发了约 10 亿美元的强制平仓,显示市场正经历显著的去杠杆化过程。DeF

-

Gate Ventures研究洞察:ReFi革新,开启消费者应用新时代

Gate Ventures研究洞察:ReFi革新,开启消费者应用新时代引言Web3通过区块链技术构建了一个和链下世界截然不同的经济范式和文化体系。这种范式的转变展现了其无限潜力,,但也带来了同与Web2的兼容性问题,对于 Mass Adoption 来说,Web2用户往

-

Usual解析:对Tether的Sushi攻击

Usual解析:对Tether的Sushi攻击撰文:0xjs@“Of The People, By The People, For The People”,是美国总统林肯最著名的演讲。“民有、民治、民享”,是孙中山先生的三民主义口号。这些

-

每周编辑精选 Weekly Editor's Picks(1214-1220)

每周编辑精选 Weekly Editor's Picks(1214-1220)「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。因此,我们编辑部将

-

Web3.0日报 | 加密货币总市值跌破3.4万亿美元

Web3.0日报 | 加密货币总市值跌破3.4万亿美元DeFi数据1.DeFi代币总市值:1146.91亿美元DeFi总市值 数据来源:coingecko2.过去24小时去中心化交易所的交易量186.54亿美元过去24小时去中心化交易所的交易量 数据来源

-

你忽略的火币HTX新资产,正成为少部分人的“暴富密码”

你忽略的火币HTX新资产,正成为少部分人的“暴富密码”在加密市场的瞬息万变中,有些机会是极其短暂且鲜为人知的。而火币 HTX 在 2024 年通过深度挖掘并精准捕捉新兴赛道的优质资产,正成为部分投资者暴富的“密码”。不论是 MEME 赛道、RWA 资产,

-

2天速通2亿美元市值 UFD爆火背后的拉盘逻辑是什么?

2天速通2亿美元市值 UFD爆火背后的拉盘逻辑是什么?Solana 链上的 meme 币总是能给人带来惊喜,这几日最出乎意料爆发的新代币就是 UFD, 18 日早上发布后,短短一天半之内市值几乎拉升到 3 亿美元,成为了 Solana 链上 meme 币

- 成交量排行

- 币种热搜榜

Pepe

Pepe Peanut the Squirrel

Peanut the Squirrel 泰达币

泰达币 比特币

比特币 以太坊

以太坊 狗狗币

狗狗币 瑞波币

瑞波币 Solana

Solana USD Coin

USD Coin First Digital USD

First Digital USD Sui

Sui 币安币

币安币 Next Generation Network

Next Generation Network ChainLink

ChainLink Shiba Inu

Shiba Inu SUSHI

SUSHI EOS

EOS DYDX

DYDX FIL

FIL UNI

UNI CRV

CRV ETC

ETC ZEN

ZEN FTT

FTT HT

HT